祖父母贈与で学費2000万!子ども支援NISA×生命保険信託2025ガイド

更新:

執筆者河又 翔平 (保有募集人資格:一般課程・専門課程・変額課程)

子ども支援NISA

祖父母贈与

生命保険信託

教育資金

FP相談

家計相談

オンライン保険相談

目次

学費インフレ時代に“2000万円の壁”を越えるには

大学4年間に必要な学費は、国立で約243万円、私立文系で約411万円、私立理系は実験実習費を含め約550万円へ上昇しています(文部科学省「令和6年度学校基本調査」・旺文社調べ)。入学金・生活費を加えると子1人あたり2,000万円規模は珍しくありません。物価が年2%で推移すると、18年後の実質負担はさらに2割以上増える計算です。この記事では①祖父母贈与の非課税枠をフル活用しつつ②子ども支援NISA(検討中)で“攻めて殖やし”、③生命保険信託で“確実に守る”三段構えを解説し、最後にオンラインFP相談でわが家専用プランを完成させる手順を示します。

学費インフレの現実チェックポイント

- 1国立大でも4年間総額は授業料のみで約243万円、教科書・設備費を含めると300万円超

- 2私立理系は平均550万円、医学部系統は4年間で2,400万円を超えるケースも存在

- 3下宿生の生活費は平均109万円/年(JASSO 2024)で4年間に436万円

- 4高校〜大学までの13年間で教育費総額は1,300万〜2,500万円に拡大

- 5インフレ率2%が18年続くと将来必要額は現在価値より約1.4倍になる

2025年最新版:祖父母贈与の非課税枠と落とし穴

23歳未満の孫に対する教育資金一括贈与1,500万円非課税特例は2026年3月で終了予定です。暦年贈与(年110万円)や相続時精算課税(2,500万円)と併用し、贈与後の資金を子ども支援NISAに移す設計が王道。ただし2024年から生前贈与は“7年内持ち戻し”になるため、相続開始前7年間の贈与は課税対象にカウントされる点に注意が必要です(金融庁要望資料2025)。

教育資金贈与は“今”動くべき?

特例終了まで1年半ありますが、慌てて贈与しなくても大丈夫ですか?

終了間際は手続きが混み合ううえ、贈与後の運用期間が短くなるデメリットがあります。早めに贈与→子ども支援NISA(つみたて投資枠予定120万円/年)へ振り向けることで、複利効果を最大化できますよ。

子ども支援NISAで“攻めて殖やす”―制度案と商品選び

金融庁が2025年要望に盛り込んだ子ども支援NISA案では、つみたて投資枠(年間120万円・生涯1,800万円)の年齢制限を撤廃し、18歳未満でも開設可能にする方向で議論が進んでいます。現行の“長期・分散・低コスト”商品基準は維持される見込みで、インデックス型ETFも対象拡大を検討中。ジュニアNISAと違い払出制限は設けない方針のため、生活変化に合わせて途中取り崩しも柔軟になります。

子ども名義の投資は、増やせる金額よりも“増やせる時間”を最大化する設計がカギです

18年間で2,000万円を目指すリアルシミュレーション

贈与1,000万円を18年間、年3.5%で運用すると将来価値は約1,768万円。不足分232万円は児童手当や家計貯蓄を月1万円追加で積み立てれば到達可能です。一方、子ども支援NISAの年間120万円をフル活用(月10万円×18年)し、年4%で運用できれば約3,076万円。学費と留学費までカバーできる水準ですが、元本割れリスク・為替変動リスク(海外ETFの場合)を忘れてはいけません。手数料は信託報酬0.1%台の商品を基本とし、年1回リバランスでコストを抑えましょう。

ハイブリッド設計5ステップ

- 1祖父母→孫へ教育資金贈与(特例+暦年を活用し残りの7年テストも確認)

- 2贈与資金を子ども支援NISAのつみたて枠に移し、全世界株式インデックスを中心に分散投資

- 3家計側では児童手当・学資保険解約返戻金を月1万円追加積立

- 418歳到達時に必要額を試算し、余剰分はプラチナNISAやiDeCoへロールオーバー

- 5保護者にもしもの場合に備え、生命保険信託で教育費支払いを自動化

生命保険信託で“守る”2000万円―費用と手続き

生命保険信託は保険金を信託銀行等が管理し、教育費の支払いスケジュールに沿って給付するしくみです。例:死亡保険金2,000万円を信託し、18歳まで毎年200万円を子ども口座へ送金。主要プレイヤーのプルデンシャル信託では契約時手数料5,500円、信託報酬は資産残高0.5%(最低月550円)。万が一の際でも遺産分割協議を待たずに学費が支払われるため、“贈与+投資”の成果を確実に子へ届けられます。

保険信託はお金持ちだけのサービス?

手数料がかかるなら、普通に保険金を子ども名義に入れれば良くないですか?

未成年が直接保険金を受け取る場合、親権者の管理下に入り使途が曖昧になることがあります。信託を使えば『学費のみ』など目的を法律で縛れるため、浪費リスクを防げるメリットが大きいですよ。

ケーススタディ:3世代協力で学費を最適化

世帯年収800万円・祖父母年金収入400万円のモデルで試算すると、(1)祖父母から1,000万円贈与+子ども支援NISA運用(2)親の収入保障保険3,000万円を生命保険信託へ振替で、学費不足リスクをほぼゼロにできます。税負担軽減額は相続税試算で約120万円、贈与税ゼロ。詳細なフローと契約書チェックは無料オンラインFP相談が強力な味方です。

贈与・投資・信託は単体ではなく、家計全体の設計図の中に置くことで真価を発揮します

リスクと注意点を総点検

・子ども支援NISAはまだ制度案であり、非課税枠・払出条件が変更される可能性があります

・投資信託は元本保証がないため、学費支払い時期直前は債券・MMFへシフトするなど出口戦略が必須

・贈与資金を教育目的以外に転用すると贈与税課税対象になる場合あり

・生命保険信託は受託者の経営状況もチェックし、信託監督人の設置を検討しましょう

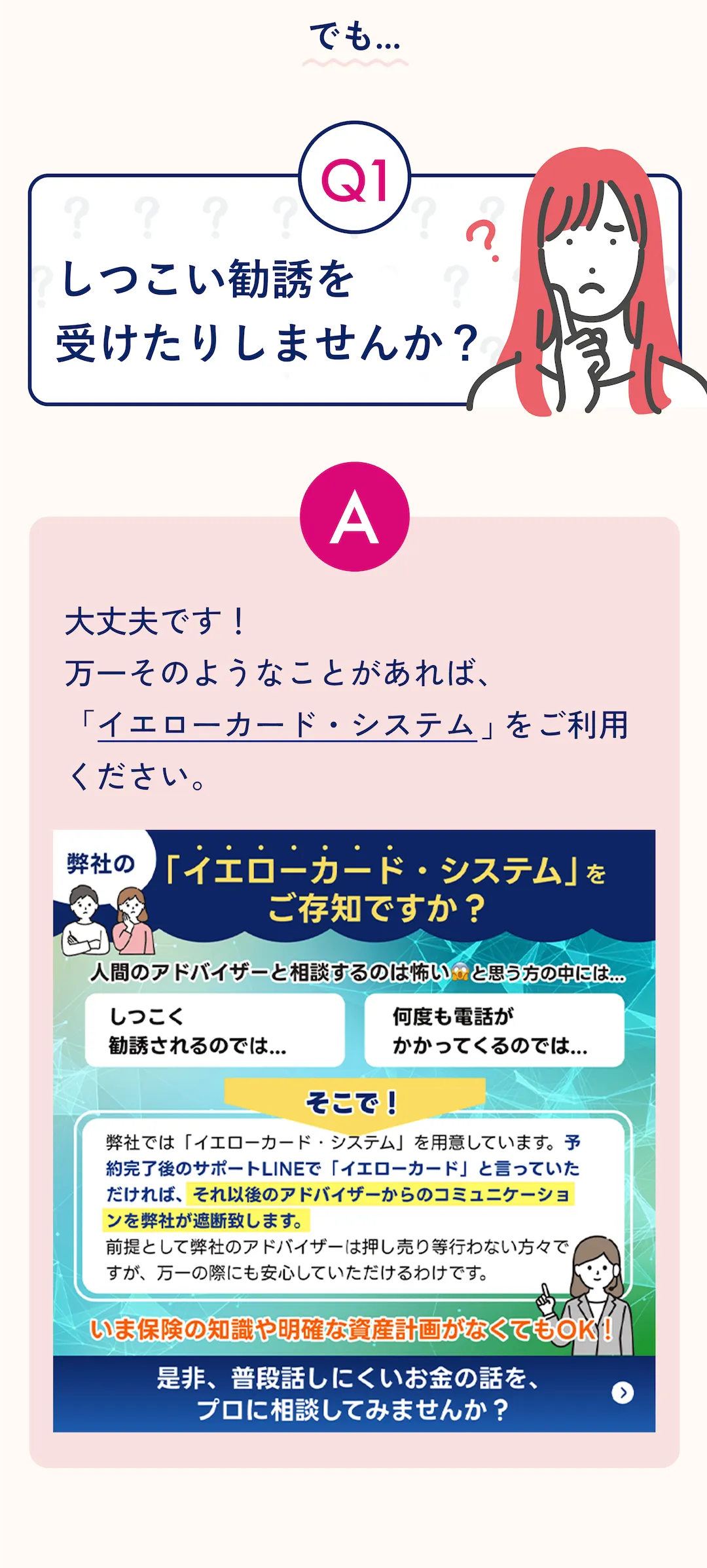

次の一歩:LINEからAI×FP相談でスタート

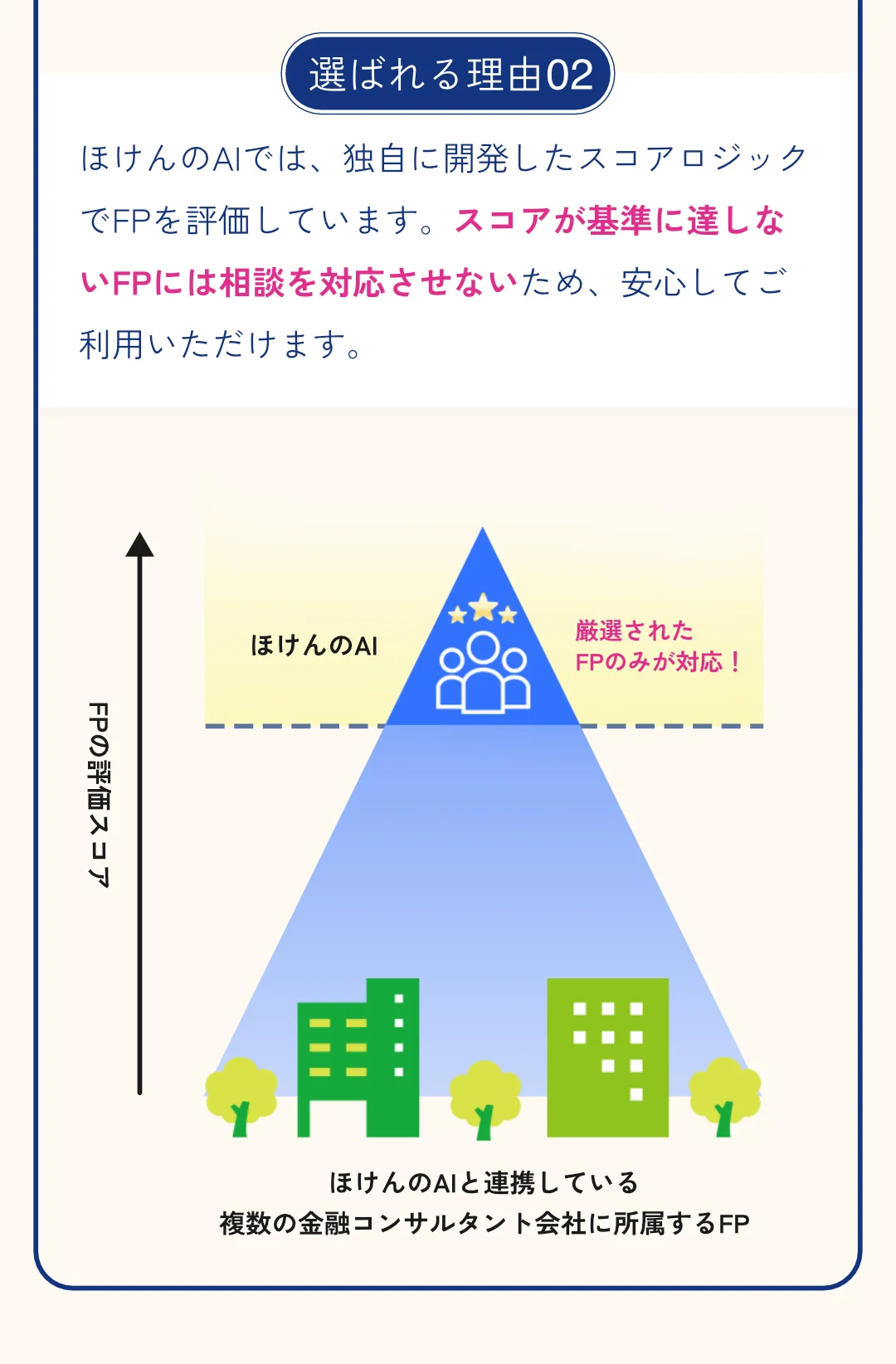

ほけんのAIの家計相談・保険相談窓口では、チャットで贈与プランの初期診断→Zoomで有資格FPが具体的な信託・NISA設計を無料提案。予約はLINEで24時間OK、全国対応・相談満足度98%。ギフト券がもらえるキャンペーンも実施中です。

まとめ:重要ポイント

- 1教育費2,000万円時代には『贈与→投資→信託』の三段戦略が有効

- 22026年3月終了予定の教育資金贈与特例は時間との勝負

- 3子ども支援NISAは払出制限なしの方向で検討、年120万円×18年で最大3,000万円超も視野

- 4生命保険信託を組み合わせれば、万が一でも学費支払いを自動継続できる

- 5制度・商品選択は変更が多いため、プロによる定期的な見直しが欠かせない

ぜひ無料オンライン相談を

贈与・投資・信託の組み合わせは家庭ごとに最適解が異なります。ほけんのAIの無料オンラインFP相談なら、LINE予約で時間・場所を選ばず、非課税枠の最新情報を踏まえた贈与シミュレーションや信託契約書のチェックまでワンストップ。手数料は保険会社から受け取るため完全無料。中立的な立場で複数社比較し、わが家専用プランを最短1週間で提案します。今すぐLINEから気軽に相談してみましょう。

🎁今なら面談後アンケート回答でプレゼントも

関連記事一覧

0歳から始める子ども支援NISA×終身保険で学費と医療費を同時に守る方法【FP相談活用】

私立大学4年間で約520万円、医療費も上昇する中で0歳から備える子ども支援NISA案と終身保険のハイブリッド戦略を解説。最新統計とFP相談活用で学費・医療リスクを一括対策。

プラチナNISA×終身介護保険で月9万円介護費を確保する65歳FP相談術

平均月9万円の介護費を65歳からでも準備!プラチナNISAの非課税運用と終身介護保険の給付を組み合わせ、インフレ・長寿リスクに強い家計を作る方法とオンラインFP相談活用術を解説。

プラチナNISA×生命保険信託で争続リスクを最小化!70代から始める相続・介護費対策

遺産分割事件は年1.3万件、介護費は平均500万円超。70代からでも活用できる新NISA+プラチナNISA構想と生命保険信託で相続・介護リスクを同時に最小化する方法を具体的に解説。

県民共済だけで大丈夫?子育て世帯の保障をFP相談で最適化【2025】

物価高・教育費インフレが進む2025年、県民共済だけでは不足する子育て世帯の保障を数字で検証。民間保険と新NISAを組み合わせるハイブリッド戦略と無料オンラインFP相談活用術を解説。

独身ペットオーナー必見!ペット信託生命保険×保険相談2025完全ガイド

独身ペットオーナーが飼い主不在リスクに備える最新ガイド。年間飼育費41.4万円データとペット信託×生命保険の設計手順、オンラインFP相談活用法を解説。

週休3日制の手取り減をゼロへ!収入保障保険×FP相談完全ガイド2025夏

週休3日制で最大年収2割減?不足分を収入保障保険で補い、新NISA・iDeCoで手取り回復を図る最新ガイド。無料オンラインFP相談活用術も紹介。