変額定期保険でキャッシュを厚くする!2025法人FP相談ガイド

更新:

執筆者河又 翔平 (保有募集人資格:一般課程・専門課程・変額課程)

変額定期保険

法人保険

FP相談

キャッシュフロー

節税

退職金準備

事業承継

目次

“使えるお金”が足りない——経営者の新常識

原材料高と人件費上昇で 中小企業の手元流動性は平均1.5〜2.0か月分 にまで低下していると指摘されています[出典: (ジンジャー「手元流動性比率とは?」)]。突発的な資金需要に備えつつ、退職金や事業承継準備も同時進行で進める——そんな二兎を追う選択肢として再評価されているのが 変額定期保険 です。

変額定期保険“ここがポイント”

- 1死亡保障は一定期間確保しつつ、積立部分を株式・債券等の投資信託で運用できるためインフレヘッジ効果が期待できる

- 2解約返戻金を任意のタイミングで資金化できるため、役員退職金・事業承継・運転資金の多目的プールとして活用しやすい

- 32019年通達改正以降、保険料の 損金算入割合は原則1/2 。節税効果とキャッシュ創出のバランスを事前にシミュレーションすることが必須

- 4運用成果はマーケット次第で元本割れリスクもあるため、長期分散投資の考え方とセットで導入することが重要

最新ルール整理:損金・税務は“2019年改正”が土台

保険料の損金算入は 国税庁通達(法人税基本通達9-3-5等) により2019年7月8日以降「1/2損金・1/2資産計上」が基本となりました。詳細は (国税庁「定期保険及び第三分野保険の保険料の取扱い」) をご確認ください。なお、“2025年税制改正で見直し”との報道はありますが、6月末時点では 具体的な法案・公布は未定 です。将来改正が行われた場合でも既契約は経過措置が設けられるケースが多いため、早期契約が有利になる可能性があります。

「損か得か…結局どう判断?」

1/2しか損金にならないなら、変額定期保険は節税にならないのでは?

節税目的“だけ”なら確かに効果は限定的です。ただ、退職金準備と資金繰りを一体で設計できる点に大きな価値があります。1/2損金でも法人税負担を均しながら、解約返戻金でキャッシュを確保できるため長期的な手取りをトータルで最適化できますよ。

代理店手数料“20%上限”はまだ議論段階

一部メディアで取り上げられた「2025年4月から代理店手数料20%上限規制」について、金融庁の資料[参考: (金融庁「事務局説明資料 2024年5月24日」)]では “今後検討すべき論点” と位置付けられています。正式な制度化は未定のため、手数料に関する変更は確定情報が出るまで静観しつつ、商品ごとの実質コストを確認する姿勢が重要です。

運用リターンを狙える商品ほど損失リスクも抱える——この前提を腹落ちさせた経営者ほど、保険を味方にできます。

逓増・長期平準定期との違いを数字で比較

例えば保険料年1,000万円・10年払込で試算すると、一般的な逓増定期保険は5年後に解約返戻率が90〜100%へ急上昇する一方、変額定期保険は 市場環境次第で80〜110% と振れ幅があります。運用好調時には返戻金ピークが高くなり得ますが、低迷時は逓増定期の方が有利になるケースも。したがって、“出口タイミングを複数年で分散”する設計がセオリーです。

失敗しない導入フロー

- 1目的を明確化——退職金・承継・運転資金の比率を決める

- 2商品比較——運用ポートフォリオとコストを数字で一覧化

- 3税理士に事前相談——損金計上スケジュールと資金繰り表をすり合わせる

- 4毎年モニタリング——運用成績と解約返戻金の推移をチェックし、出口年を柔軟に調整

キャッシュフローシミュレーション:役員退職金1億円モデル

40歳契約・保険期間30年・保険料年1,200万円(損金600万円)で設定。運用利回り年2.5%の場合、20年目に返戻金は約1億2,000万円と推定されます。解約時に益金として計上される3,000万円に対し、中小企業の実効税率34%で約1,000万円の税負担。手取りは約1億1,000万円となり、 実質キャッシュ創出額は保険料累計2億4,000万円の約46% です。利回りが1%下振れすると返戻金は9,500万円まで減少するため、分散投資口座の選択が鍵となります。

「運用がマイナスだった場合は?」

もし解約時に運用損が出ていたら、会社の決算にどう影響しますか?

返戻金が払込保険料総額を下回っていれば帳簿上は損失となり、益金計上額が減るため法人税負担は軽くなります。ただしキャッシュも減るため、他の資金計画でカバーできるかがポイントです。

無料オンラインFP相談で“わが社版”を作る

弊社 ほけんのAI のオンライン保険相談では、保険証券・決算書・役員構成表をアップロードするだけで、AIが返戻率シミュレーションを自動作成。FPが資金繰り表と統合し、最短3営業日で“会社専用の出口戦略シート”をご提示します。

数字を“今”動かしながら検討できるオンライン相談で、意思決定のストレスはぐっと軽くなります。

注意したい法令・リスク

変額定期保険は元本保証ではなく、運用実績によっては解約返戻金が払込総額を下回るリスクがあります。また、商品によっては特別勘定への移転費用や口座管理料が発生します。契約前に 目論見書・契約概要・注意喚起情報 を必ず確認し、社内稟議書へもリスクを明記してください。

まとめ:重要ポイント

- 1損金算入は2019年通達に基づく1/2ルール。2025年改正は現時点で未決定

- 2変額定期保険は“保障+運用+資金調達”を一体で設計できるが元本割れリスクを伴う

- 3代理店手数料規制は検討中。商品選びは実質コストを個別確認する

- 4出口(解約)を複数年に分散し、市場変動リスクと税負担を平準化する

- 5FP相談で決算書・シミュレーションを突き合わせ、自社専用プランを作成することが成功の近道

ぜひ無料オンライン相談を

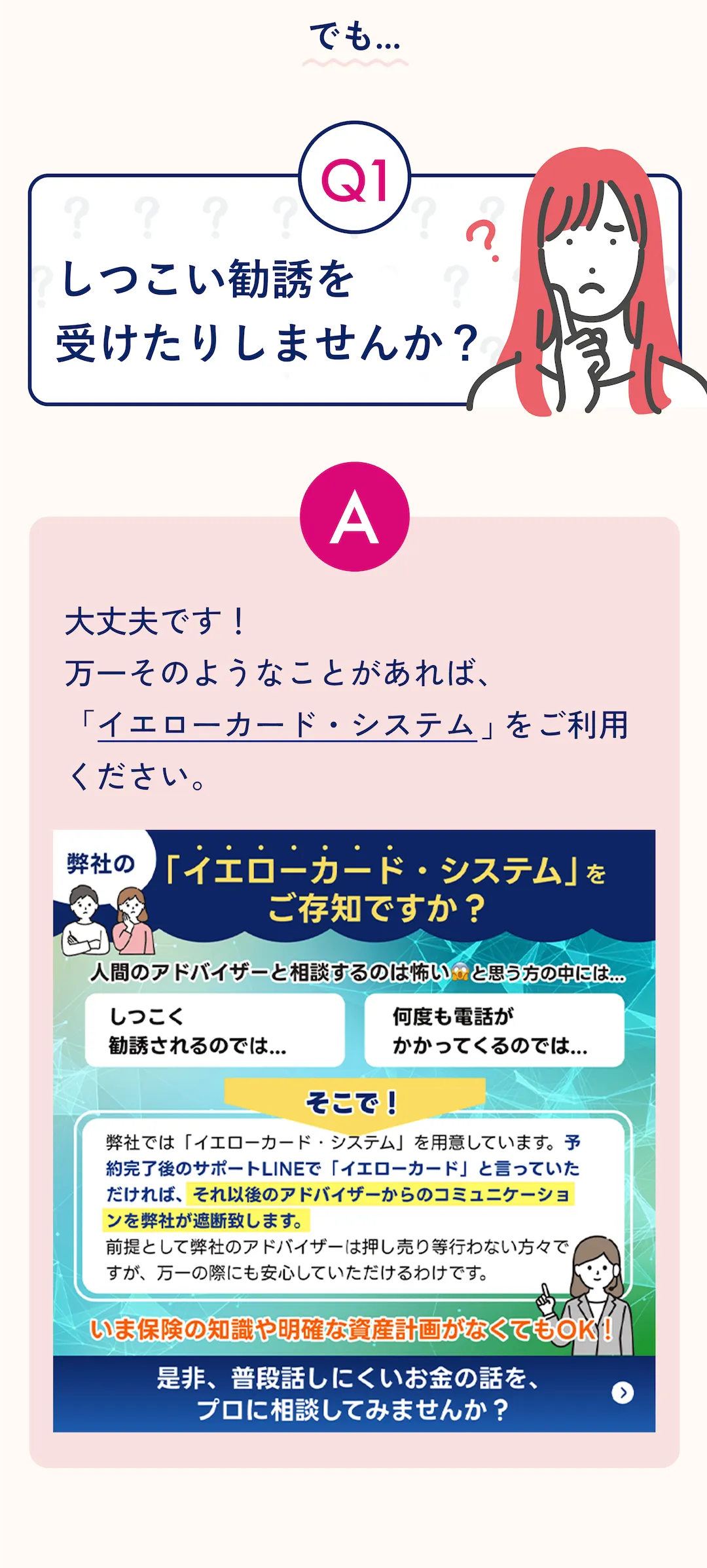

変額定期保険の導入は、税務・資金繰り・運用リスクを同時に見る必要があります。弊社FP相談なら、AIが返戻率と税負担を瞬時に可視化し、有資格FPが会社のキャッシュフロー表に落とし込みます。全国対応・完全無料・LINEで予約完結。場所を選ばず中立的な比較が受けられるので、迷ったらまず相談してみませんか?

🎁今なら面談後アンケート回答でプレゼントも

関連記事一覧

熟年離婚×年金分割に備える!50代女性の生命保険見直し術

年金分割で老後資金が減る熟年離婚リスクに備え、50代女性が生命保険を夫軸から自分軸へ見直す具体手順を解説。介護費用最新データやハイブリッド設計例、無料オンラインFP相談活用術を網羅。

推し活費3万円時代を守る!Z世代ミニマム生命保険×新NISA戦略【FP相談】

物価高でも推し活費3万円を死守したいZ世代へ。月2,000円台のミニマム生命保険で固定費を削減し、新NISAで配当月1万円を狙う戦略を解説。オンラインFP相談の活用術と限定キャンペーン情報も掲載。

夫婦別財布30代共働きの“私だけ”生命保険見直しとFP相談活用術

30代共働き夫婦の73%が別財布。公的遺族年金5年限定化も視野に、必要保障額を個別計算し生命保険を最適化する手順とオンラインFP相談活用術を解説。

私学共済だけで大丈夫?30代私立教員の生命保険ギャップをFP相談で埋める方法

私学共済の遺族・医療給付は意外と不足?30代私立教員の保障ギャップを最新データで試算し、収入保障保険・就業不能保険・新NISAで埋める方法と無料オンラインFP相談活用術を解説。

親が銀行で勧められたプラチナNISAをFP相談で守る5つの落とし穴チェック

銀行窓口で勧められる“先取り”プラチナNISAの落とし穴を子世代が見抜く方法を解説。手数料・流動性・相続手続きの5大チェックと無料オンラインFP相談活用ステップを最新データで紹介。

三世代家計を守る!制度検討中のプラチナNISA・子ども支援NISAを先取りするFP相談ガイド

プラチナNISA・子ども支援NISAはまだ制度案。でも今から準備しておくことで三世代家計の老後資金・教育費・住宅ローンを一気に最適化できます。最新データとFP相談活用術を徹底解説。