親が銀行で勧められたプラチナNISAをFP相談で守る5つの落とし穴チェック

更新:

執筆者河又 翔平 (保有募集人資格:一般課程・専門課程・変額課程)

プラチナNISA

銀行窓口

FP相談

手数料

相続対策

オンライン保険相談

家計相談

目次

なぜ今“親のプラチナNISA”を子が確認すべきか

金融庁が2026年度導入を目指す プラチナNISA はまだ制度案段階ですが、すでに一部の銀行窓口では“先取り”商品として毎月分配型投資信託の契約を促す動きが加速しています。(日本経済新聞「プラチナNISA創設へ」) によれば、高齢者が資産を計画的に取り崩せる仕組みとして期待される半面、手数料や相続手続きの複雑化が懸念されています。65歳以上の親世代が“いい話だから”と即決しがちな背景を踏まえ、子世代が主体的にチェックする意義を整理します。

銀行窓口で勧誘が増える3つの背景

- 1家計金融資産2,000兆円の約60%を60歳以上が保有し、預金比率が55%超(金融庁 家計調査2024)と“眠る資金”が多い

- 2新NISA口座が2,560万超へ拡大し、高齢者も“非課税”という言葉に敏感になっている

- 32025年4月の手数料開示規制強化で銀行は販売手数料型からラップ・投信へビジネスモデル転換を急いでいる

3分でわかるプラチナNISAの仕組み

対象年齢 は65歳以上を想定。年間投資枠や生涯枠は未定ですが、現行の新NISAとは『別枠』で検討されています。

最大の特徴は、現行NISAでは対象外の 毎月分配型投資信託 を非課税で保有できる点。分配金だけでなく売却益も非課税案が有力です。(野村総合研究所コラム) によると、既存NISA資産のスイッチングや相続時の時価継承も議論されています。制度開始は最速で2026年1月と見込まれるため、現時点の契約は“暫定商品”であることを理解しましょう。

新NISAとの違いを整理

新NISAは“資産を育てる”枠組みで、分配金を出さないインデックスファンド中心。対してプラチナNISAは“資産を使いながら増やす”発想で、インカム重視の商品が中心になる見通しです。したがって運用コストや毎月分配による元本取り崩しリスクが高まる点を押さえておきましょう。

「まだ制度が確定していないのに契約して大丈夫?」

母が銀行窓口で“プラチナNISA対応”の投信を勧められました。制度開始前に買っても問題ありませんか?

制度確定前の商品は通常の投資信託扱いです。非課税メリットは受けられず、手数料も高め。 契約書を確認し、制度移行時に自動で非課税口座へ振替される条件 が明示されていない場合は再検討が必要です。

高齢者資産の特徴とリスク

最新データでは、世帯主70代の金融資産中央値は1,357万円、そのうち約7割が預貯金(総務省 家計調査2024)。インフレ率3%が続くと10年で実質購買力が26%目減りします。銀行は“インフレ対策”を切り口に投信を提案しますが、 高コスト商品ではかえって実質利回りがマイナス になるケースも。ここを数値で説明できるかが子世代の腕の見せどころです。

制度が始まる前に契約するほど投資は有利になりません—ルールが確定してからでも十分間に合います

要注意!親がはまりやすい落とし穴1・2

落とし穴は大きく5つありますが、特に多いのが次の2点。

① 販売手数料3%超+信託報酬1.5%超 の高コスト投信を勧められるケース。長期保有でリターンを2割以上削る恐れがあります。

② 毎月分配型では“元本払戻し(特別分配)”比率が高く、 資産が想定より早く目減り するリスク。銀行は分配金“実績”を強調しがちですが、分配原資を確認しましょう。

5つの落とし穴チェックリスト

- 1販売手数料と信託報酬の合計が年1%超か

- 2解約手数料・信託財産留保額が設定されていないか

- 3非課税移管の手続きが書面で保証されているか

- 4親の流動資金(生活費2年分)が残っているか

- 5相続時に時価継承できるか、税理士と確認しているか

子世代が行うべき5つのチェックアクション

チェックリストで⚠が付いたら、①目論見書・パンフレットで費用と分配原資を数値確認し、②介護・医療費予備費を差し引いた“投資余力”を試算、③推奨ファンドをeMAXIS Slimなど低コスト指数型と比較、④相続時評価額と税負担を簡易シミュレーション、⑤ 無料オンラインFP相談 で第三者レビューを受ける——の順に進めましょう。

「途中で問題に気づいたらどう乗り換えればいい?」

高コスト投信と分かったので乗り換えたいのですが、売却益に課税されますよね?

プラチナNISAスタートまで待ち、 制度開始後に“非課税枠での買い直し+旧ファンドは静かに解約” すれば課税負担を抑えやすいです。具体的なタイミングと代替商品はFP相談でシミュレーションしましょう。

見直しシナリオと代替策

問題が判明したら、①継続保有(費用が許容範囲なら)②部分解約して新NISA・iDeCoへ再投資③全解約し低コストETFへスイッチ、の3択が基本。相続対策を重視する場合、 生命保険信託 と組み合わせて非課税枠500万円×法定相続人を活用するプランも有効です。

オンラインFP相談で親子の資産を守る流れ

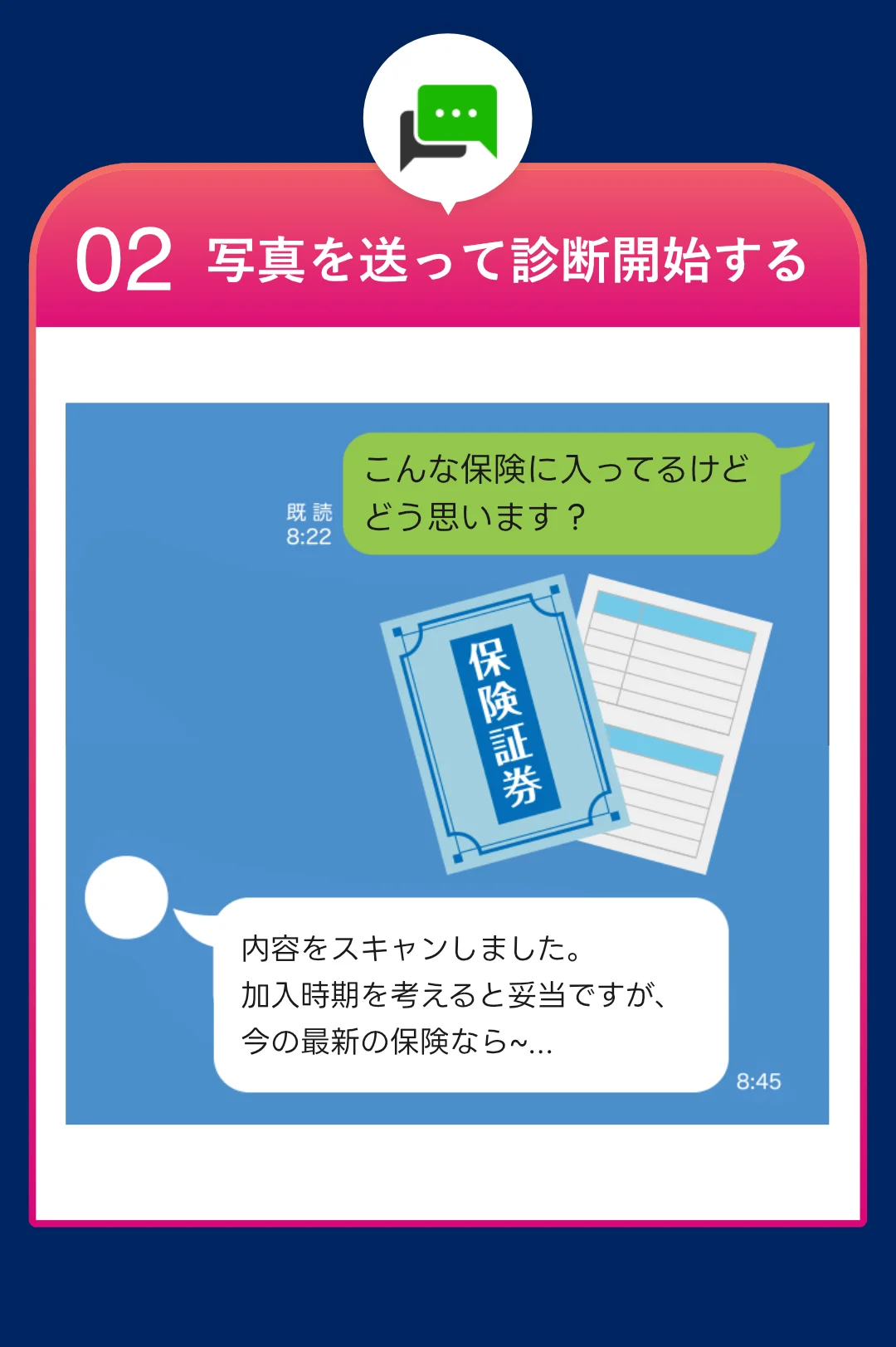

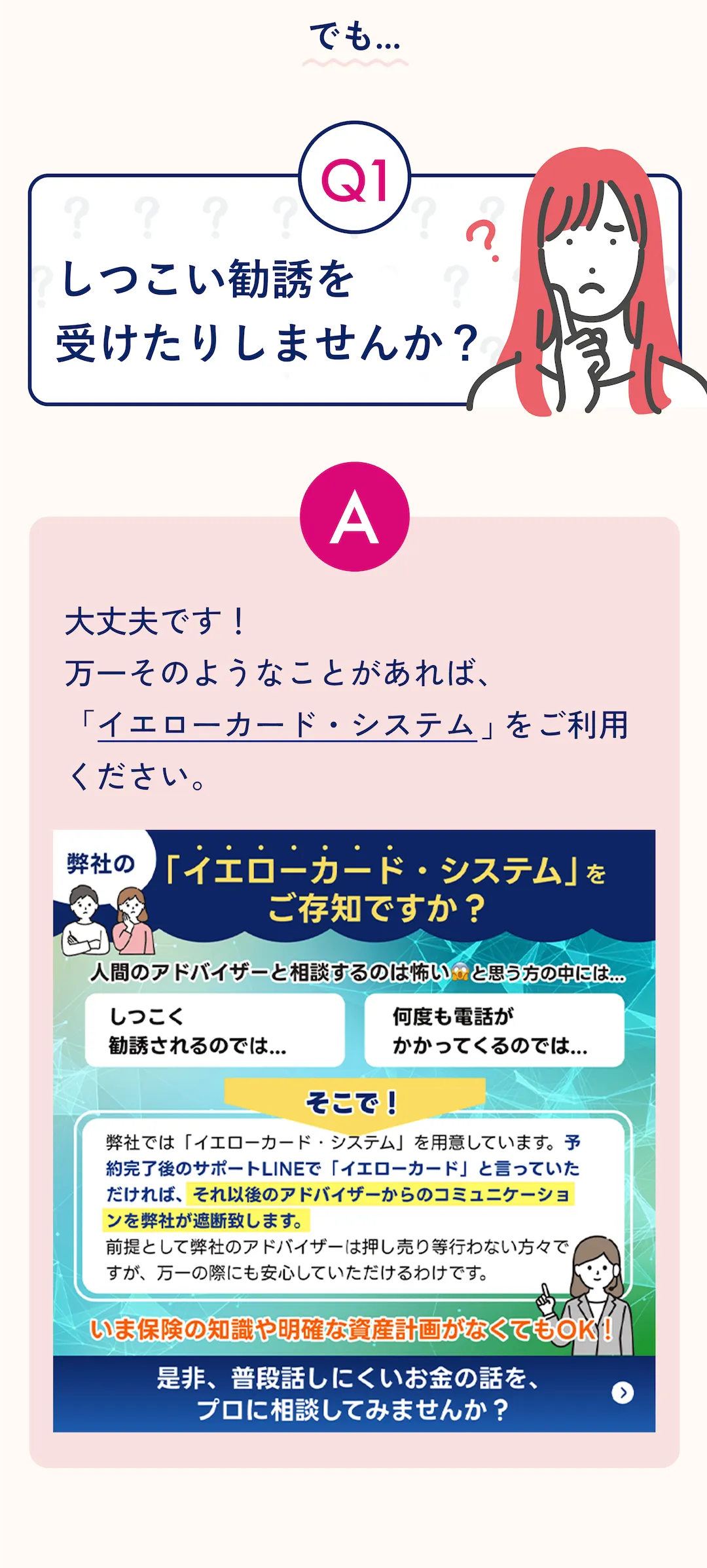

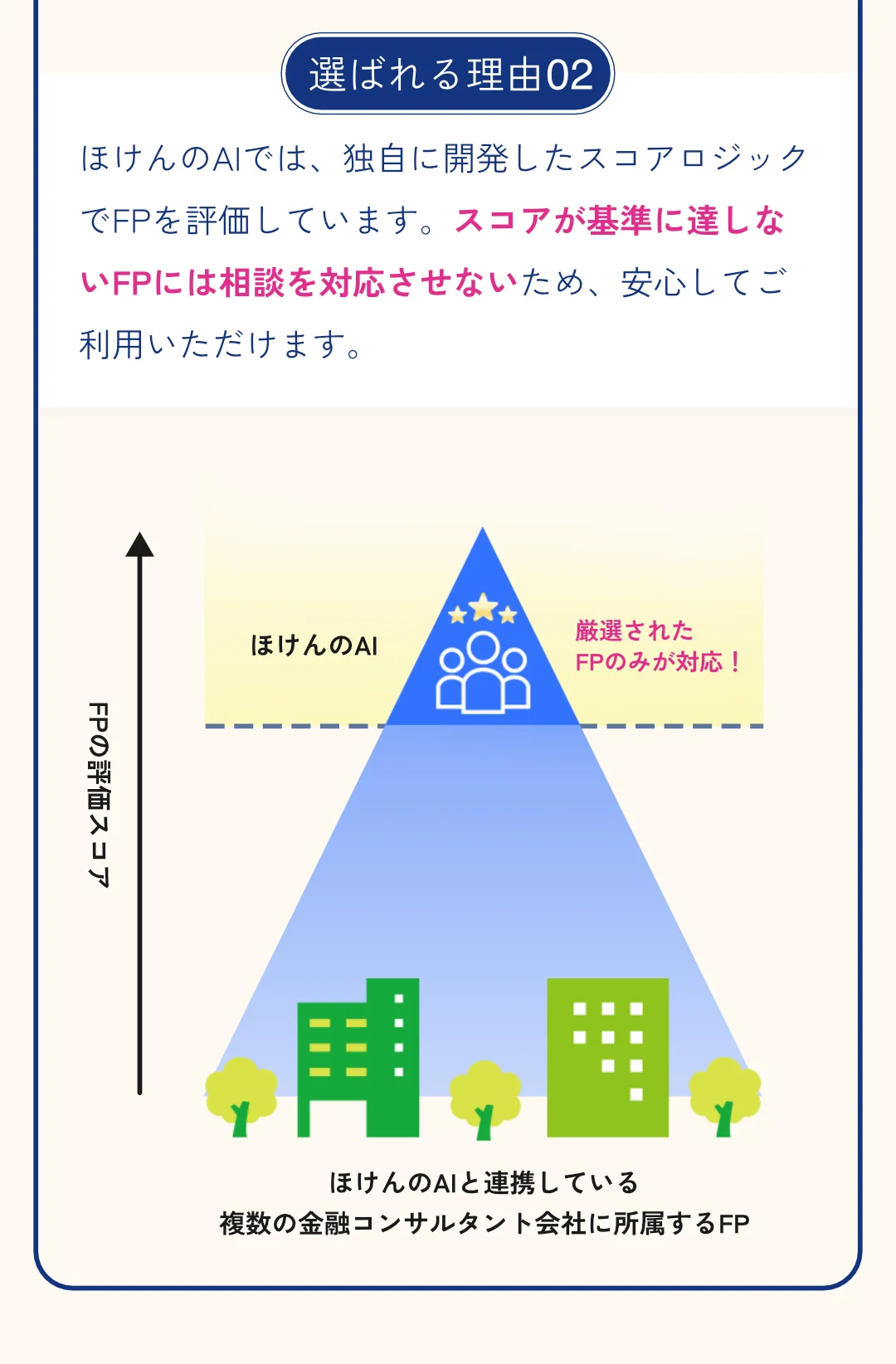

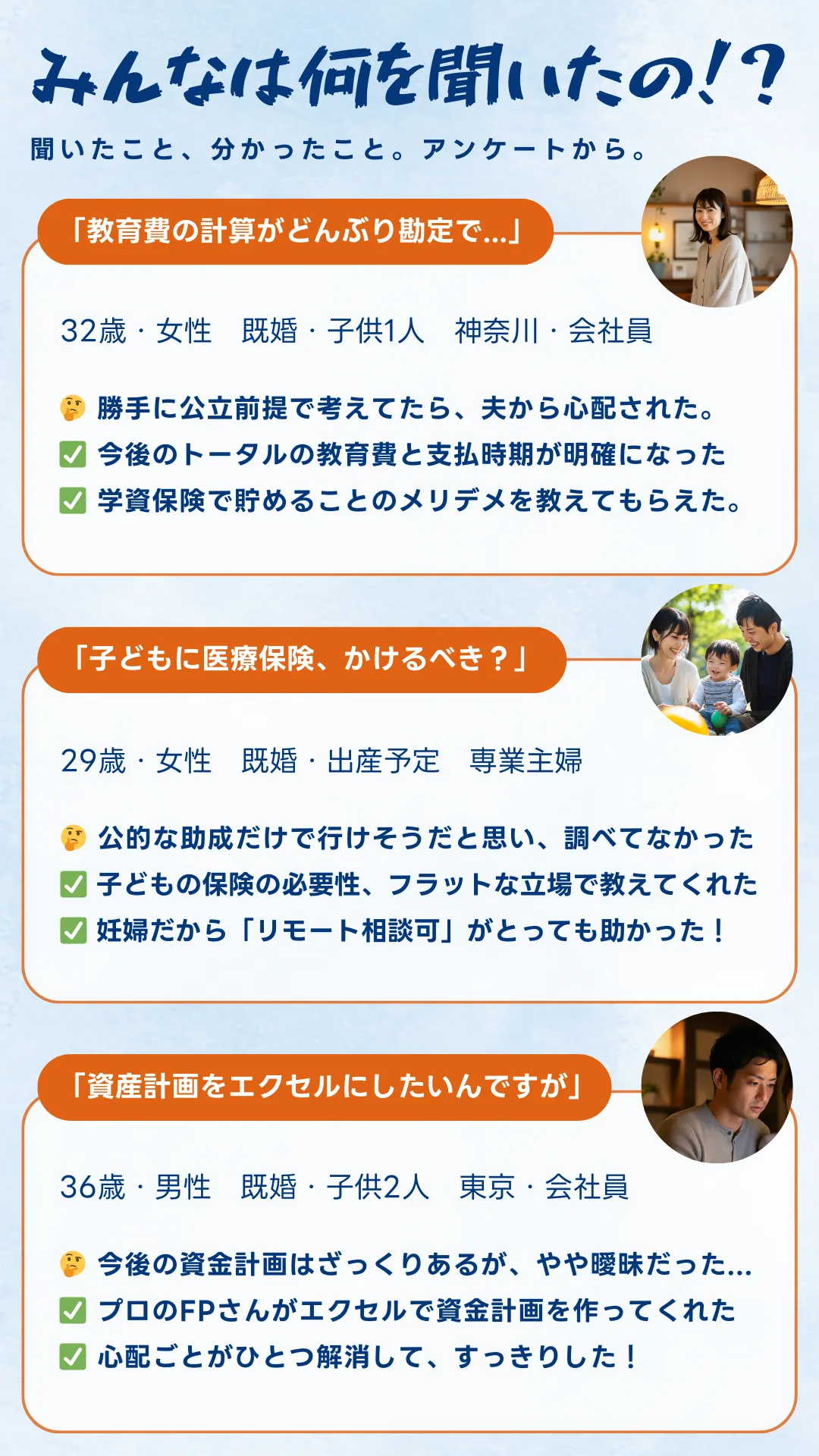

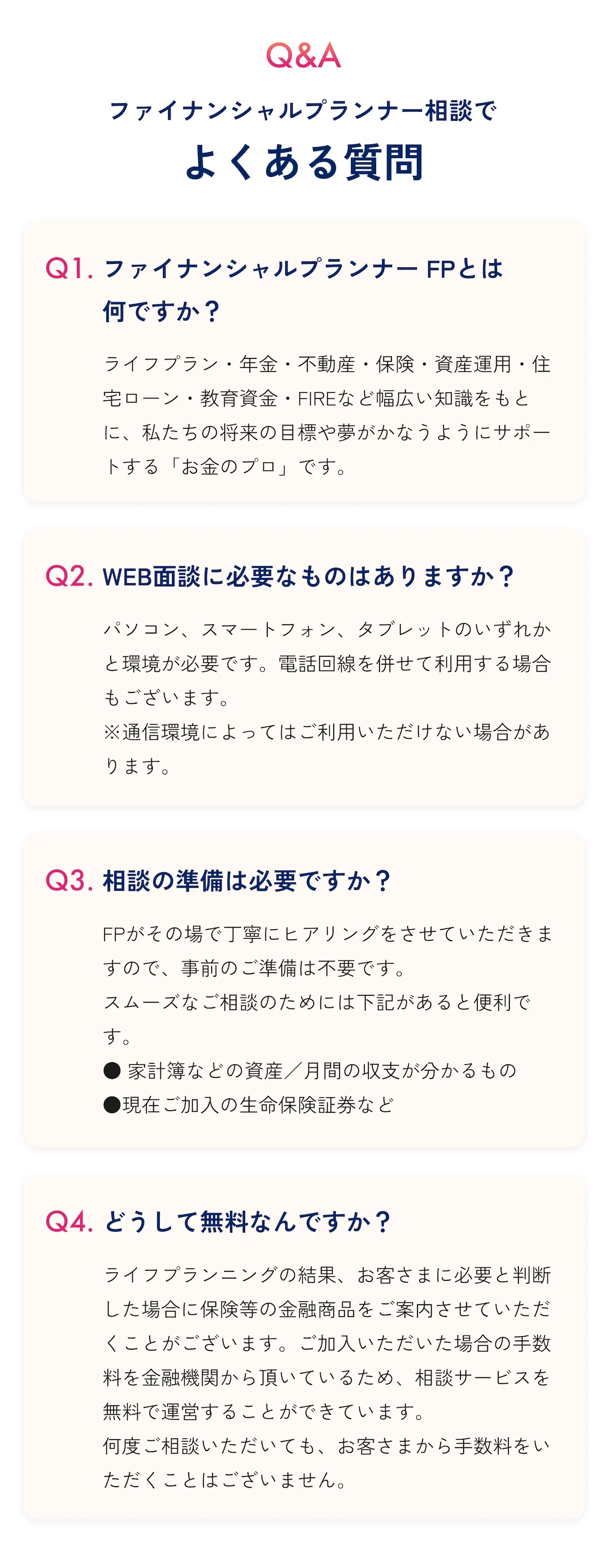

ほけんのAIの オンライン保険相談・家計相談 はLINE予約→AIヒアリング→CFP®等の有資格FPが面談という3ステップ。保険証券や投信報告書を撮影して送るだけで、コスト比較表や相続シミュレーションを 無料 で作成します。イエローカード制度があるため、しつこい勧誘の心配もありません。

まとめ:重要ポイント

- 1プラチナNISAは2026年開始見込みで、現行の“先取り商品”は通常課税扱い

- 2高コスト・分配原資不透明・相続手続きなど5つの落とし穴を数値で確認

- 3子世代は手数料比較と資金シミュレーションでリスクを可視化

- 4問題発覚時は継続・部分解約・乗り換えをシミュレーションで選択

- 5無料オンラインFP相談で中立的な第三者チェックを受けるのが最短ルート

ぜひ無料オンライン相談を

プラチナNISAは制度が確定してからでも十分間に合います。今は高コスト商品の見極めと生活資金の確保が最優先。ほけんのAIの無料オンラインFP相談なら、LINEで予約→自宅で面談でき、投信手数料から相続税シミュレーションまで中立的にチェック。無料だから複数回相談してもコストゼロ。最適な乗り換え時期と商品比較をプロと一緒に固め、親子の資産を安全に守りましょう。

🎁今なら面談後アンケート回答でプレゼントも

関連記事一覧

熟年離婚×年金分割に備える!50代女性の生命保険見直し術

年金分割で老後資金が減る熟年離婚リスクに備え、50代女性が生命保険を夫軸から自分軸へ見直す具体手順を解説。介護費用最新データやハイブリッド設計例、無料オンラインFP相談活用術を網羅。

変額定期保険でキャッシュを厚くする!2025法人FP相談ガイド

手元流動性1.5か月時代に備える変額定期保険の活用法を、2019年通達後の損金ルール・未決定の2025改正動向まで整理。退職金・事業承継・運転資金を同時に設計するシミュレーションとFP相談活用術を解説します。

推し活費3万円時代を守る!Z世代ミニマム生命保険×新NISA戦略【FP相談】

物価高でも推し活費3万円を死守したいZ世代へ。月2,000円台のミニマム生命保険で固定費を削減し、新NISAで配当月1万円を狙う戦略を解説。オンラインFP相談の活用術と限定キャンペーン情報も掲載。

夫婦別財布30代共働きの“私だけ”生命保険見直しとFP相談活用術

30代共働き夫婦の73%が別財布。公的遺族年金5年限定化も視野に、必要保障額を個別計算し生命保険を最適化する手順とオンラインFP相談活用術を解説。

私学共済だけで大丈夫?30代私立教員の生命保険ギャップをFP相談で埋める方法

私学共済の遺族・医療給付は意外と不足?30代私立教員の保障ギャップを最新データで試算し、収入保障保険・就業不能保険・新NISAで埋める方法と無料オンラインFP相談活用術を解説。

三世代家計を守る!制度検討中のプラチナNISA・子ども支援NISAを先取りするFP相談ガイド

プラチナNISA・子ども支援NISAはまだ制度案。でも今から準備しておくことで三世代家計の老後資金・教育費・住宅ローンを一気に最適化できます。最新データとFP相談活用術を徹底解説。