配偶者加給年金カット前に!終身保険×FP相談で月3万円不足を埋める2025ガイド

更新:

執筆者河又 翔平 (保有募集人資格:一般課程・専門課程・変額課程)

配偶者加給年金

終身保険

FP相談

年金不足

オンライン保険相談

iDeCo

新NISA

目次

配偶者加給年金カット目前!“月3万円不足”の現実を直視する

2025年秋に予定される配偶者加給年金の段階的縮小は、65歳以上夫婦世帯の家計に直撃します。総務省の最新データでは、65歳以上の夫婦無職世帯の消費支出は月25万6,521円と発表されています((家計調査2024年平均))。仮に配偶者加給年金(月約3万円)がなくなると、平均モデルで赤字幅は約3万円→約6万円へ倍増。物価上昇率2%が続けば、実質不足額は今の価値で月3万6,000円相当に膨らみます。 "なんとなく"の不安を、まずは数字で把握するところから始めましょう。

本当に月3万円も足りなくなる?

物価上昇もあるし、加給年金がなくなっても何とかなる気がするのですが…

支出が月25万6,000円、年金収入が夫婦でおよそ22万5,000円というのが平均像です。そこから加給年金3万円が消えると赤字は月6万円超。想定外の医療費や住宅修繕費を考えると、備えは“あるに越したことはない”レベルではなく“必須”ですよ。

2025年改正案のスケジュールと影響を整理

加給年金縮小は2025年10月以降の新規裁定分から始まり、段階的に支給対象年齢を66歳→67歳→68歳…と引き上げる案が有力視されています。既裁定者への経過措置が残る可能性はありますが、1960年代後半生まれ以降の多くが影響を受ける見込みです。制度変更は逆転撤回されにくいため、「予防線」を早めに張ることが賢明です。

不足額を“見える化”する3ステップ

- 1年金定期便を用意し、65歳以降の年金額(老齢基礎+厚生)を確認する

- 2ライフプラン表に住宅修繕・医療費など大口支出を反映し、年間収支を試算する

- 3物価上昇率2%シナリオで5年ごとに実質価値を再計算し、赤字幅を把握する

モデルケース:65歳夫・63歳妻の場合の試算

- 2025年度の年金受給見込額:夫月16.5万円+妻月6万円(厚・基合計)

- 配偶者加給年金:現行3万900円→2025年以降は段階的に0円へ

- 物価上昇率:年間2%

【結果】

1年目から月約2万9,000円不足→5年目で月約3万2,000円、10年目で月約3万6,000円に拡大。赤字累計は10年間で約420万円。早期の対策が遅れるほど必要準備額は増大します。

“足りない額”がわかれば、あとは埋める方法を組み合わせるだけです

終身保険で“埋める”3つの現実的メリット

終身保険は貯蓄性と保障を兼ねるため、

- 死亡時は保険金で遺族の生活費を補填

- 中途解約すれば解約返戻金で老後資金に転用

- リビングニーズ特約で余命6か月判定時に前払い受取 と柔軟な使い方が可能です。2025年1月に日本生命が予定利率を**0.25%→0.40%**へ引き上げ((ニュースリリースPDF))、保険料が約4〜6%下がった商品も登場。固定利回りで資金を“ロック”できる点は、株価変動が大きい時代の心強い防波堤になります。

しかし元本割れリスクと払込中の解約制限に注意

終身保険は契約からおおむね10年程度は解約返戻金が元本割れする設計が一般的です。また、保険料未納が続くと失効し、解約返戻金も減額されます。インフレ率が予定利率を上回れば実質利回りはマイナスになり得る点も理解が必要です。メリットだけでなく、こうした制限条件を踏まえた上で活用しましょう。

予定利率アップ=“買い時”なの?

予定利率が0.40%なら今入った方が得ですか?

確かに保険料は下がりました。ただしインフレ率が高い時期に長期固定利回りで資金をロックするデメリットもあります。新NISAやiDeCoと組み合わせ、流動性を確保した“ハイブリッド設計”にするのが安全策です。

終身保険 vs iDeCo・新NISA:流動性と税優遇の比較

- iDeCo:掛金全額所得控除で節税◎、60歳まで原則引き出し不可

- 新NISA:非課税枠1,800万円、生涯引き出し自由、価格変動リスク大

- 終身保険:保険料控除最大4万円、死亡保障付き、途中解約元本割れリスク

結論:不足額のコア部分(守り)は終身保険、サテライト部分(攻め)は新NISA・iDeCoで運用という“二刀流”がバランス良好です。

オンラインFP相談前に準備すべき5点

- 1年金定期便(直近年度版)

- 2生命保険・医療保険の保険証券一式

- 3月間の家計支出メモ(固定費・変動費に分ける)

- 4住宅ローン返済予定表または残高証明書

- 5将来のリフォーム・教育・介護など大口支出のメモ

半年で差が付く!今すぐ始めるアクション

加給年金カットまで残り半年。

- まずはFPと一緒に不足額を精査し、終身保険+新NISAの配分を決定

- 予定利率0.40%台の商品は保険料改定前に試算を取得

- 資金拘束が不安なら払込期間短縮型や一部前納プランを検討

- 物価2%上昇シナリオで赤字が再拡大しないか再試算 実行を後ろ倒しにすると、準備に使える“時間”という利子が減ります。行動は早いほど有利です。

まとめ:重要ポイント

- 12024年平均の消費支出は月25万6,521円。加給年金カットで平均モデルでも月6万円超の赤字になる

- 2終身保険は予定利率0.40%時代で保険料が4〜6%割安に。ただし元本割れ期間とインフレリスクには注意

- 3iDeCo・新NISAと組み合わせる“ハイブリッド設計”が不足額対策の王道

- 4オンラインFP相談なら年金定期便と家計データを共有するだけで、わが家専用シミュレーションを作成可能

- 5加給年金縮小は待ってくれない。半年の“行動差”が10年後の可処分所得差になる

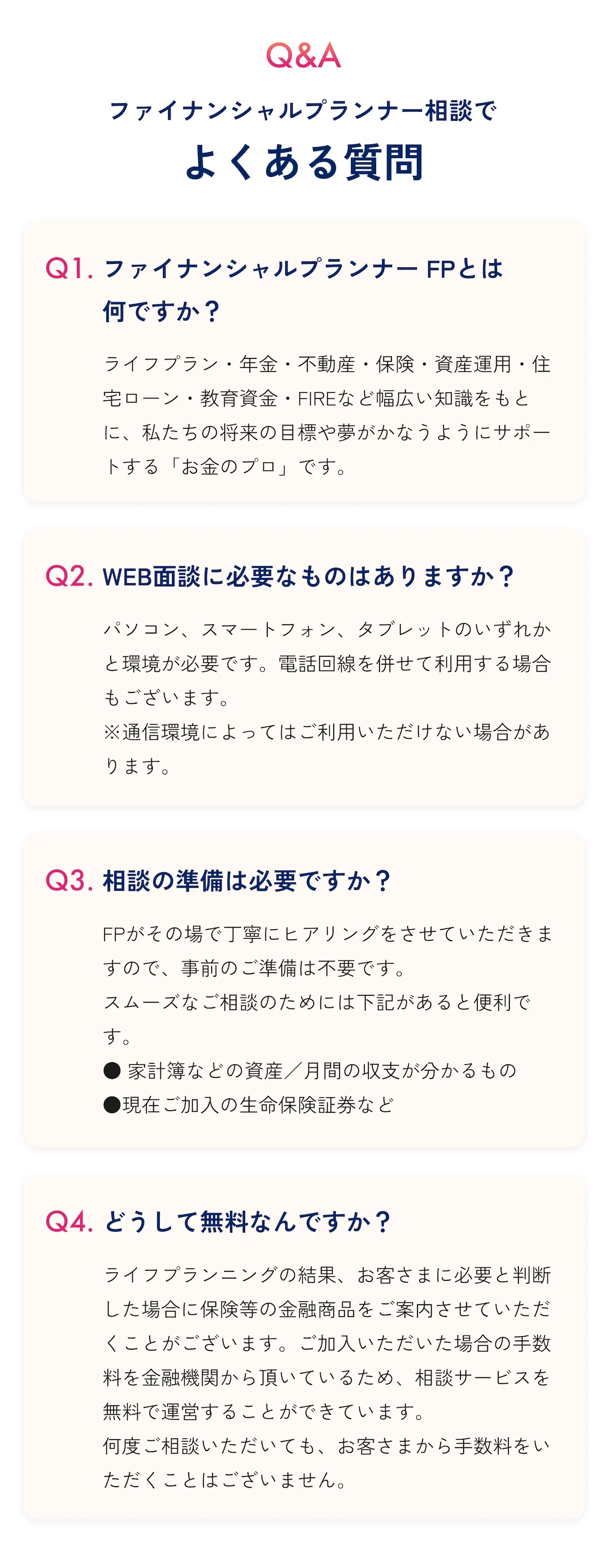

ぜひ無料オンライン相談を

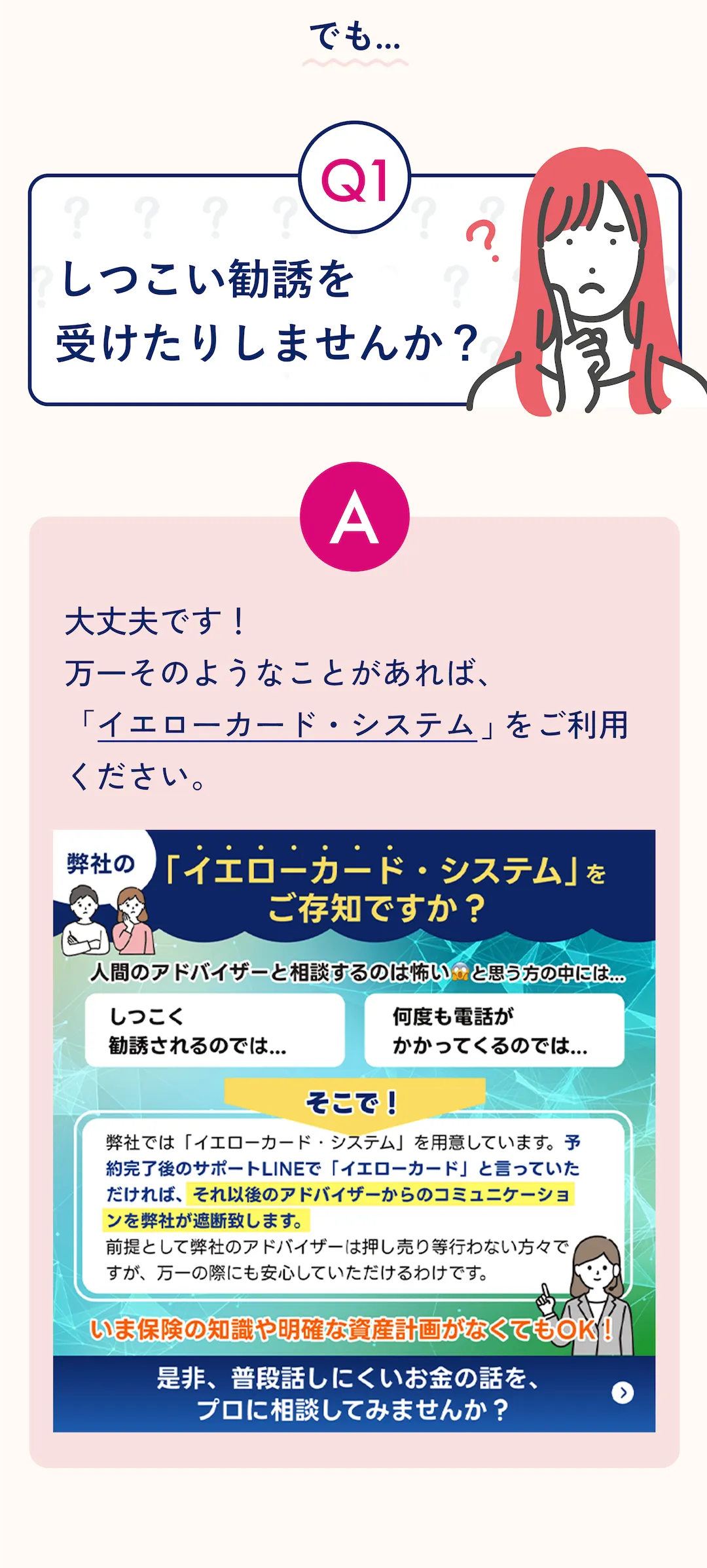

加給年金カットによる月3万円不足は、家計調整だけでは埋まりにくい課題です。終身保険・新NISA・iDeCoの最適配分は世帯構成やリスク許容度で大きく異なります。弊社の無料オンラインFP相談なら、自宅からLINEやZoomで気軽にプロと繋がり、複数保険会社の商品を中立比較。赤字額シミュレーション→商品提案→手続きサポートまでワンストップで受けられます。今すぐ行動し、安心の老後プランを完成させましょう!

関連記事一覧

2024改正で広がる106万円の壁対策!パート主婦の生命保険×FP相談2025完全ガイド

2024年10月の適用拡大で“106万円の壁”が身近に。社会保険料で減る手取りを生命保険見直しと新NISA・iDeCoで取り戻す方法を最新データで解説し、無料オンラインFP相談への実践ステップを提示。

育休給付“手取り10割”は28日だけ!産後パパの保障空白を保険とFP相談で埋める2025完全ガイド

育休給付金が“実質手取り10割”となるのは28日間のみ。年収600万円パパのシミュレーションで判明した118万円の収入ギャップや就業不能・医療・死亡リスクを、定期・収入保障・医療保険と無料オンラインFP相談で埋める方法を解説します。

勤務医 年960時間時代の収入保障保険×FP相談ガイド2025

医師の残業上限年960時間で最大年200万円減る手取りを、収入保障保険と新NISA・iDeCoで取り戻す方法を最新データで解説。無料オンラインFP相談の活用手順も紹介。

技能実習・特定技能でも安心!在留外国人の生命保険×FP相談2025

技能実習・特定技能の外国人労働者約74万人が抱える医療費・仕送り・ビザ更新リスクを、在留外国人向け生命保険と無料オンラインFP相談で解決する最新ガイド。

医療法人理事長の退職金を節税で最大化!法人生命保険×FP相談術2025

医療法人の理事長が抱える退職金の税負担と資金繰り不安を解決!2025年税制改正・診療報酬−0.12%を踏まえ、法人生命保険×無料FP相談でキャッシュと節税を両立する最新ガイド。

入籍前20代共働きカップル必見!ふたり家計を守る生命保険×FP相談2025

社会保障の空白を抱える入籍前20代共働きカップル向けに、必要保障額の計算からミニマム保険料例、新NISA併用術、無料オンラインFP相談の活用法まで最新データで解説。