扶養卒業フリーランス30代ママの生命保険ギャップ解消術

更新:

執筆者河又 翔平 (保有募集人資格:一般課程・専門課程・変額課程)

扶養卒業

フリーランスママ

生命保険ギャップ

収入保障保険

FP相談

家計相談

オンライン保険相談

目次

フリーランスになった瞬間“保障の壁”がやって来る

配偶者の扶養から外れてフリーランスになると、 社会保険料アップ と 公的保障ダウン が同時に襲ってきます。とくに30代子育てママは家計支出がピーク期。この記事では「生命保険ギャップ」を数値で把握し、定期保険・収入保障保険・就業不能保険で埋める具体策を、無料 FP相談 の活用手順まで含めて解説します。

扶養を外れる主な条件とスケジュール

- 1年収が130万円(雇用保険加入なら106万円など壁は複数)を超えた翌月から社会保険料の負担者に変わる

- 2開業届提出または開業日翌日から国民健康保険・国民年金に加入

- 3青色申告を選ぶ場合は翌年3月15日までに申請しないと青色控除が使えない

- 4住民税・国保は翌年度の6月以降にまとめて請求が来るので資金繰りに注意

社会保険料はこう変わる―最新上限109万円に更新

東京都区部の国民健康保険料(40歳以上)は2025年度から 年間109万円 が上限に引き上げられました[厚生労働省 政令改正]((https://www.mhlw.go.jp/content/12401000/001323477.pdf)。40歳未満でも医療分上限が) 92万円 へ3万円アップ。これに国民年金 月額17,510円(2025年度)が加わるため、年間保険料総額は上限世帯で約130万円に達します。扶養時にゼロだった保険料が一気に増えるため、手取りは年60〜100万円減るケースも少なくありません。

実際に手取りはいくら減るの?

売上400万円・経費100万円程度のフリーランスになる予定です。保険料でどのくらい手取りが減りますか?

概算ですが、課税所得200万円前後のモデルなら国保約36万円+国民年金21万円=57万円程度が初年度から発生します。扶養時と比べて月4.7万円の手取り減です。ここに所得税・住民税が加わるので、実効手取りはさらに減少しますね。

遺族年金と傷病手当金の“空白”を数字で確認

会社員の夫に万一があっても、遺族基礎年金約78万円+子の加算(1人当たり約22万円)しか入らず、 遺族厚生年金は2028年以降“5年限定” になる予定です。一方、あなた自身が病気で働けなくなっても、協会けんぽの 傷病手当金(月給の約2/3×1年半)がありません。平均月収300万円世帯(夫200万円+妻100万円)が収入を失うと、月14万円の赤字に陥る—これが「生命保険ギャップ」です。

フリーランスこそ“保険料=コスト”という発想を捨て、払った分以上のリスク軽減効果を“取り戻す”視点が重要です。

不足額を算出!30代フリーランスママの必要保障額

総務省家計調査(子ども1人世帯)によると、30代の教育費・生活費の平均不足分は月18.4万円。これを高校卒業まで15年間で割り戻すと約 3,300万円。さらに住宅ローン残債平均1,650万円(住宅金融支援機構)を加えると、死亡保障は 5,000万円 がひとつの目安になります。

生命保険ギャップを埋める3ステップ

- 1定期保険1,000万円(期間20年)で住宅ローン残債をカバー

- 2インフレ連動型・非喫煙者優良体の収入保障保険=月15万円×20年で生活費をカバー

- 3就業不能保険 月10万円給付(免責60日)を加え、“働けないリスク”にも備える

医療・就業不能保険は“健康増進割引”を狙う

2025年以降は健診結果・歩数連動で保険料が最大15%下がる商品が主流。フリーランスは福利厚生がない分、 就業不能保険 で長期リスクに備えつつ保険料を抑えられる健康割引型を優先的に検討しましょう。

新NISA併用で“守りと攻め”を両立

保険で固定費を守りつつ、余剰キャッシュは新NISAの成長投資枠へ。年間120万円投資し年5%運用なら15年で約2,600万円に成長します。保険と合わせて“死亡+生活+老後”を三位一体で設計するのが、フリーランス家計の鉄則です。

保険料は経費?控除?

生命保険料は全部経費にできますか?

個人事業主の場合、事業関連でない限り原則経費になりません。ただし 生命保険料控除 で最大4万円(住民税は2.8万円)節税できます。控除証明書は2025年10月からマイナポータル連携が主流になるので、電子データで保存しておくと青色申告がスムーズですよ。

ありがちな失敗と見直しチェックポイント

・青色申告控除65万円を逃し、保険料控除とダブルで損

・免責期間が180日以上の就業不能保険を選び、短期リスクが無保険

・予定利率上昇による保険料値下げを待ち過ぎて健康状態が悪化 — いずれも3年ごとの 見直しタイミング が有効です。

30代は保険料が最安値。健康診断A判定のいま加入すれば、その低料率が契約期間中ずっと続きます。

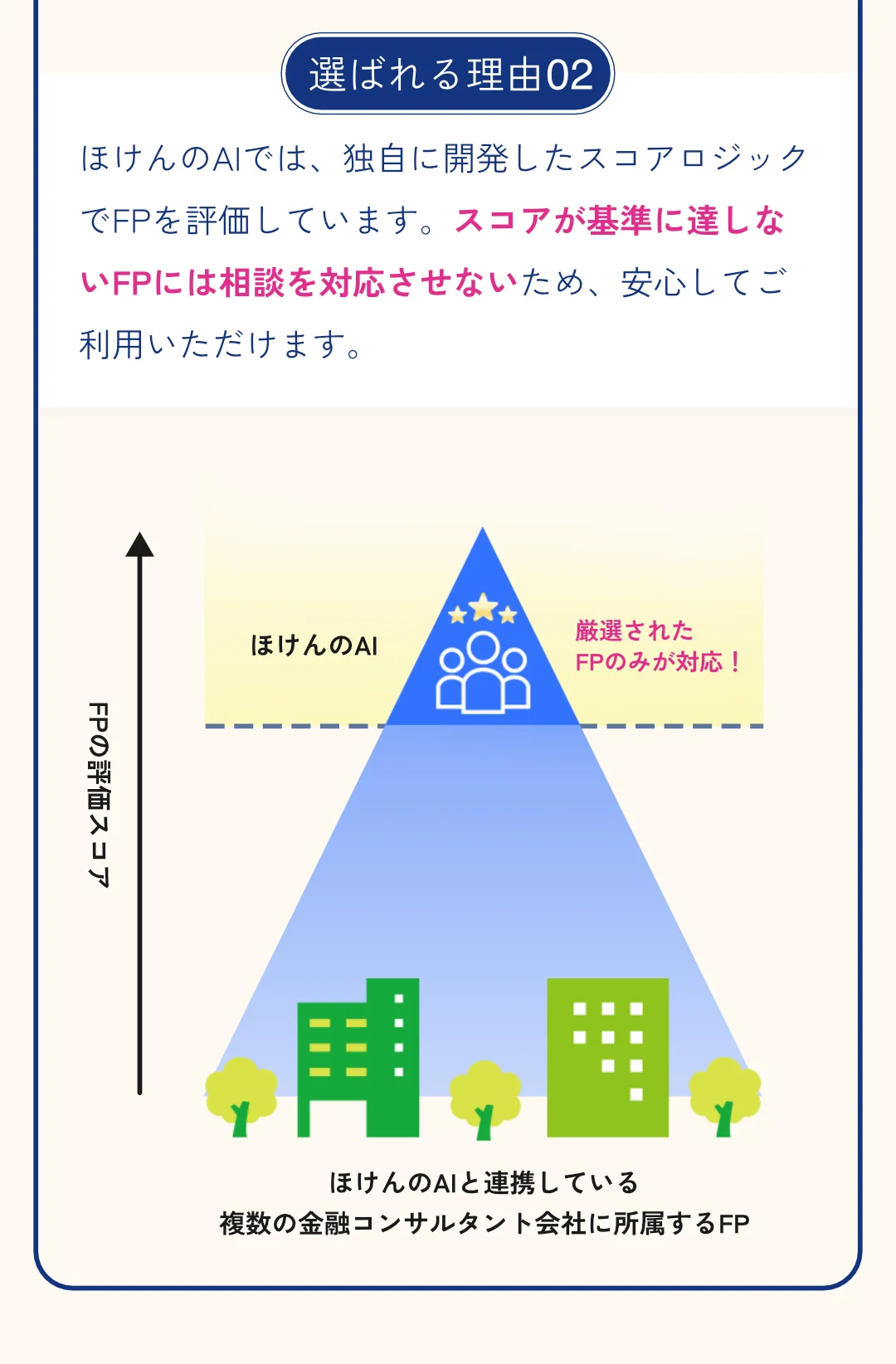

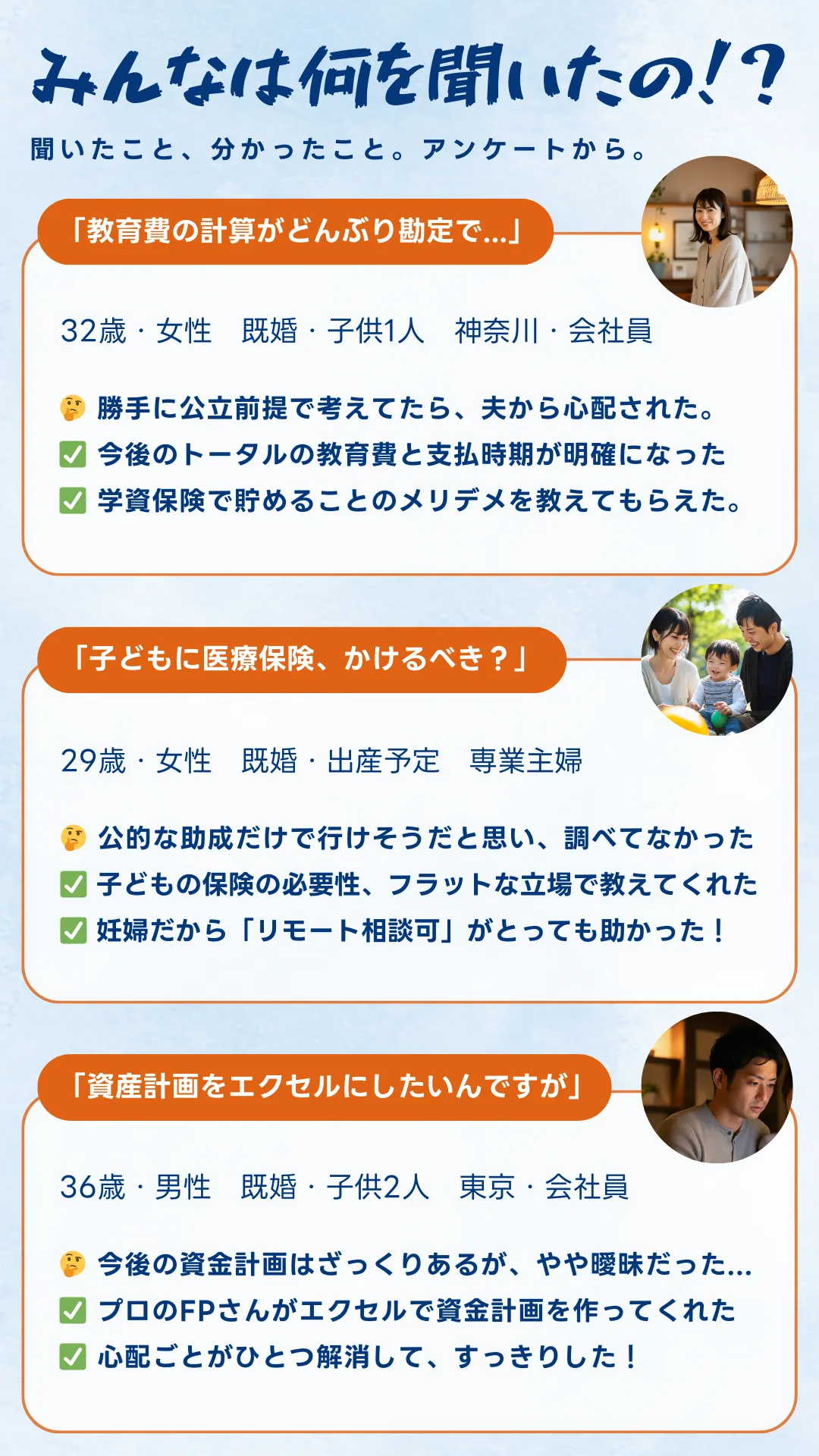

無料オンラインFP相談を最大化するコツ

相談前に①直近2年の確定申告書②家計簿3か月分③加入中の保険証券を用意し、 必要保障額試算>商品選定>新NISA併用シミュレーション の3画面を共有してもらいましょう。いまならLINE登録で「giftee Cafe Box」ほかギフトがもらえるキャンペーン中です。24時間予約OKなので、子どもの寝かしつけ後でも相談できます。

まとめ:重要ポイント

- 12025年度から国民健康保険料上限は109万円へ引き上げ。扶養卒業で手取りが大幅減少する

- 2遺族年金5年限定化で死亡・就業不能リスクが拡大し、30代フリーランスママの不足額は約5,000万円

- 3定期保険+収入保障保険+就業不能保険の3層設計で“死亡・長期療養・働けない”リスクを網羅

- 4健康増進割引やインフレ連動型を選べば保険料を抑えつつ長期リスクに強い設計が可能

- 5新NISAを組み合わせ、保障と資産形成を同時に進めることで家計全体を最適化できる

ぜひ無料オンライン相談を

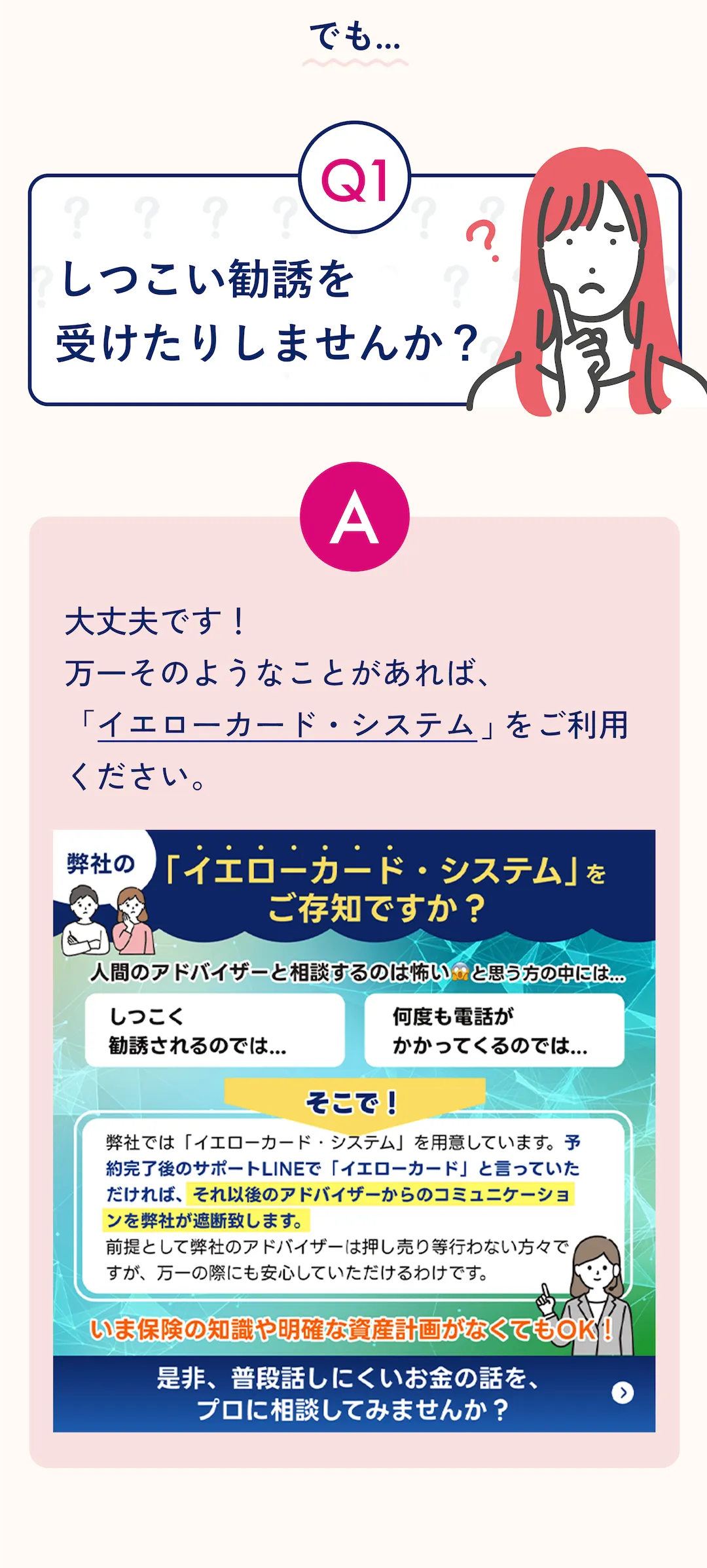

扶養卒業で急増する社会保険料や保障空白は、家庭ごとに金額も対策も異なります。無料オンラインFP相談なら、自宅から24時間予約可能。確定申告書や保険証券を共有するだけで、わが家専用の必要保障額計算・保険比較・新NISA活用プランを中立的に作成。相談料はゼロ、しつこい勧誘は“イエローカード”で即ストップできる安心システムです。今日の不安をプロと一緒に解消しましょう。

🎁今なら面談後アンケート回答でプレゼントも

関連記事一覧

新『123万円の壁』前に!30代パート妻の生命保険見直し×FP相談ガイド

2025年から始まる123万円の壁で手取り減を防ぐには?30代パート妻が生命保険を見直し、保険料控除+新NISAで家計を最適化する具体策と無料オンラインFP相談の活用法を解説。

30代妻のHPVワクチン費用ゼロへ!女性保険×FP相談術

30代前半女性はHPVワクチンが自費で約10万円。家計への影響を数値で示し、女性疾病保険と税優遇を組み合わせたハイブリッド対策を解説。誤解されがちな医療費控除の正しい使い方も補足し、無料オンラインFP相談の活用手順までを網羅。

40歳乳がん検診クーポン前に備える!38・39歳ママの女性疾病保険×FP相談ガイド

38・39歳ママが抱える“保険空白”を女性疾病保険で埋め、乳がん治療費と収入減リスクを同時にカバーする方法を最新統計と無料FP相談の活用手順で解説。

ペアローン妻の団信不足を埋める!30代共働き女性の保険見直し術【2025夏】

ペアローン利用率22.8%時代、妻の団信不足は平均800万円!予定利率0.4%アップで保険料が下がる2025年夏こそ、終身・定期・収入保障保険と新NISA併用でギャップを埋め、オンラインFP相談で最適プランを作ろう。

予定利率1.75%時代に買い替え!60代の一時払い終身保険×FP相談ガイド

予定利率1.75%にアップした今こそ60代が一時払い終身保険を買い替える好機。返戻率シミュレーション、相続税課税割合9.9%の最新データ、解約差益課税の注意点を解説し、無料オンラインFP相談で最適プランを作る手順を紹介。

40代管理職メンタル休職リスク対策|就業不能保険×FP相談2025夏

40代管理職のメンタル休職で月15万円不足に!傷病手当金の限界と就業不能保険の最新保険料、健康増進割引、FP相談での新NISA併用術を実例と最新統計で解説。LINE相談でギフトも。