プラチナNISA×認知症保険で資産凍結ゼロ?70代家計防衛FP相談術

更新:

執筆者河又 翔平 (保有募集人資格:一般課程・専門課程・変額課程)

プラチナNISA

認知症保険

資産凍結対策

70代家計防衛

FP相談

家計相談

オンライン保険相談

目次

“預金が使えない日”をなくす70代家計防衛ロードマップ

70代に入ると、病気や判断能力の低下から 資産凍結対策 が最優先課題になります。家族がATMでお金を引き出そうとしても口座はロック、介護費や生活費が払えない——そんな事態を防ぐカギが、攻めの プラチナNISA と守りの 認知症保険 です。本記事では最新統計を交えつつ、無料 FP相談 を活用して“わが家専用”プランを完成させる手順を解説します.

口座凍結はこうして起こる

認知症などで本人の意思確認が取れなくなると、銀行はマネロン対策もあり任意の出金を停止します。実際に成年後見申立件数は2023年に4万2,000件と、制度開始以来で最多を更新(最高裁「成年後見関係事件の概況」(PDF))。対策が遅れれば介護費・医療費の立替えが長期化し、家計の流動性が一気に悪化します。

成年後見制度の“費用と時間”

さらに鑑定費用や申立書類作成サポートなどを含めると初年度50万円超も珍しくありません。 資産凍結対策 は“速さ”と“コスト”の両立がカギになります。

資産凍結が招く3つの損失シナリオ

- 1介護施設の入居金200万円を期日までに振り込めず、優先順位が下がって待機期間が延びる

- 2相続税の納税資金が動かせず、延滞税や物納リスクが拡大する

- 3株式・投資信託の売却指示が出せず、市場下落で評価額が目減りする

“攻め”の非課税枠:プラチナNISA最新動向

政府の有識者会議で議論が進む プラチナNISA は「65歳以上を対象に新NISAとは別枠で投資上限を設定する」構想です。現時点(2025年6月)では年間240〜480万円、生涯1,800〜2,400万円など複数案が俎上にあり、具体的な開始時期は未確定。制度化されるまでは新NISAの成長投資枠(年240万円)を先に埋め、プラチナNISAが始まったらスライド移行する“二段活用”が現実的です。法案提出状況は金融庁資料(PDF)を適宜チェックしましょう。

70代からでも間に合う?

もう70代後半ですが、今からNISAを始めるメリットはありますか?

新NISAは非課税保有期間が無期限なので、保有5年で3%運用益が出れば100万円投資でも15万円の税金(約3万円)を節約できます。必要資金を3年分だけ普通預金に残し、残りをインカム(配当)中心のETFで運用する設計ならリスクを抑えやすいですよ。

70代向けポートフォリオと出口戦略

想定インフレ3%、平均余命20年として『株式30%・債券40%・円建てMMF30%』が一つの目安。配当金はネットバンキング連携で自動受取にし、売却は年間48万円以内の定額売却(ドルコスト反対売り)を設定すれば所得税・住民税の課税所得をコントロールできます。

70代からは減らさない設計が最優先—だからこそ保険と投資の二刀流が必要になります

認知症保険を選ぶ5チェックポイント

- 1診断給付金の条件が『中核症状+要介護2以上』か『MCI含む』かを確認

- 2給付金の受取方法(年金/一時金)を家計キャッシュフローに合わせる

- 3保険料払込免除の発動条件(要介護状態・所定障害など)

- 4非喫煙者・健康体割引があるか

- 570歳超加入の場合の保険料・保障削減ルールを事前に確認

プラチナNISA×認知症保険 ハイブリッド設計

①現金3年分②認知症保険(介護年金月5万円)③NISA枠投資の順で資産を配分。保険金の受取口座を家族信託口座や生命保険料控除証明書を電子化したマイナポータルに紐づけておくと、成年後見開始後もスムーズにキャッシュが回ります。配当金→在宅介護費、保険給付→重度期費用と役割を分けておくと実行しやすいでしょう。

いつまでに加入すべき?

認知症保険は何歳まで入れますか?

主力商品の加入上限は75〜80歳ですが、70代後半になると保険料は月2万円前後に上がります。発症前給付型は告知も厳しくなるので、軽度不安が出る前の“今”が事実上のタイムリミットです。

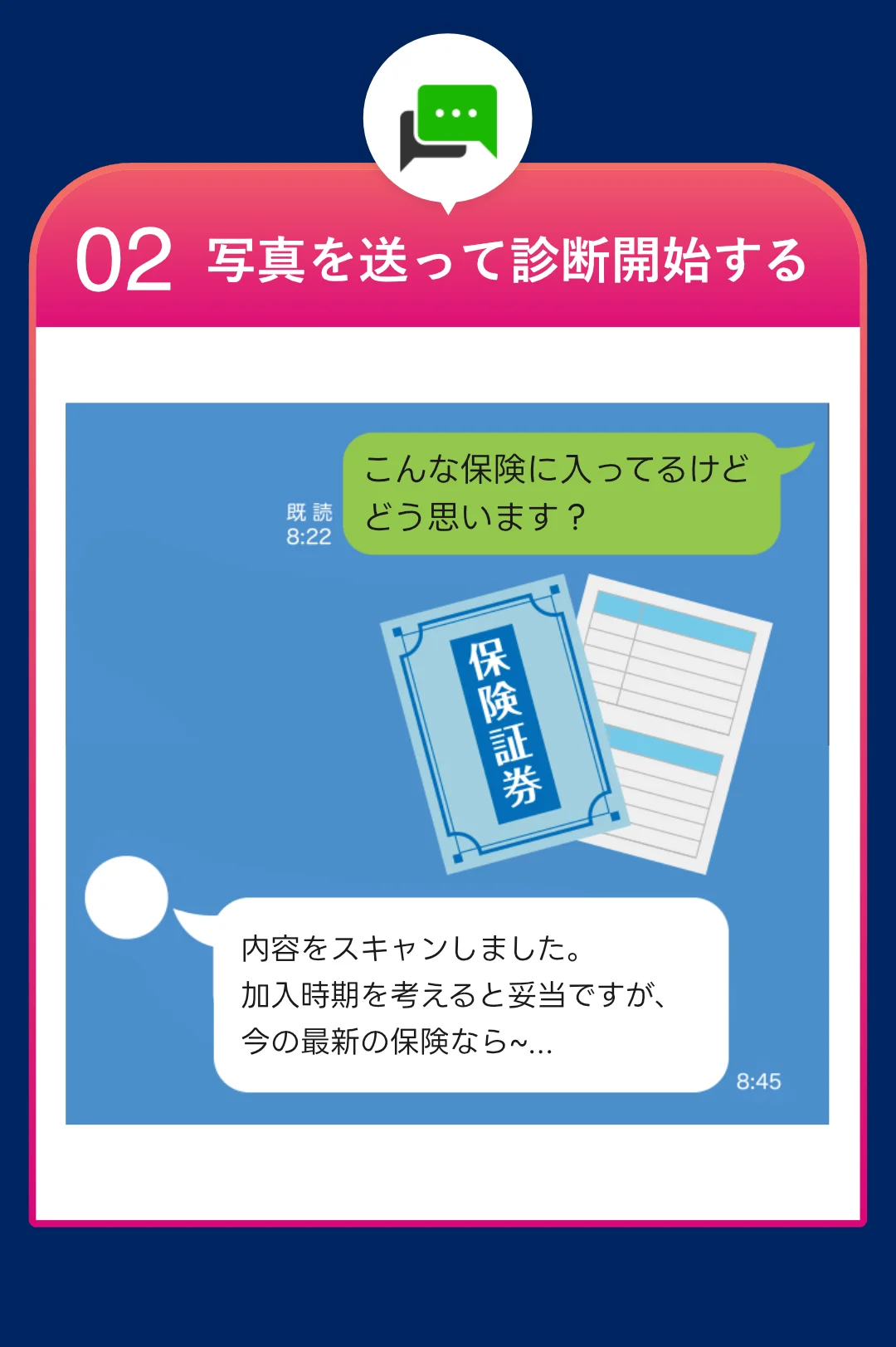

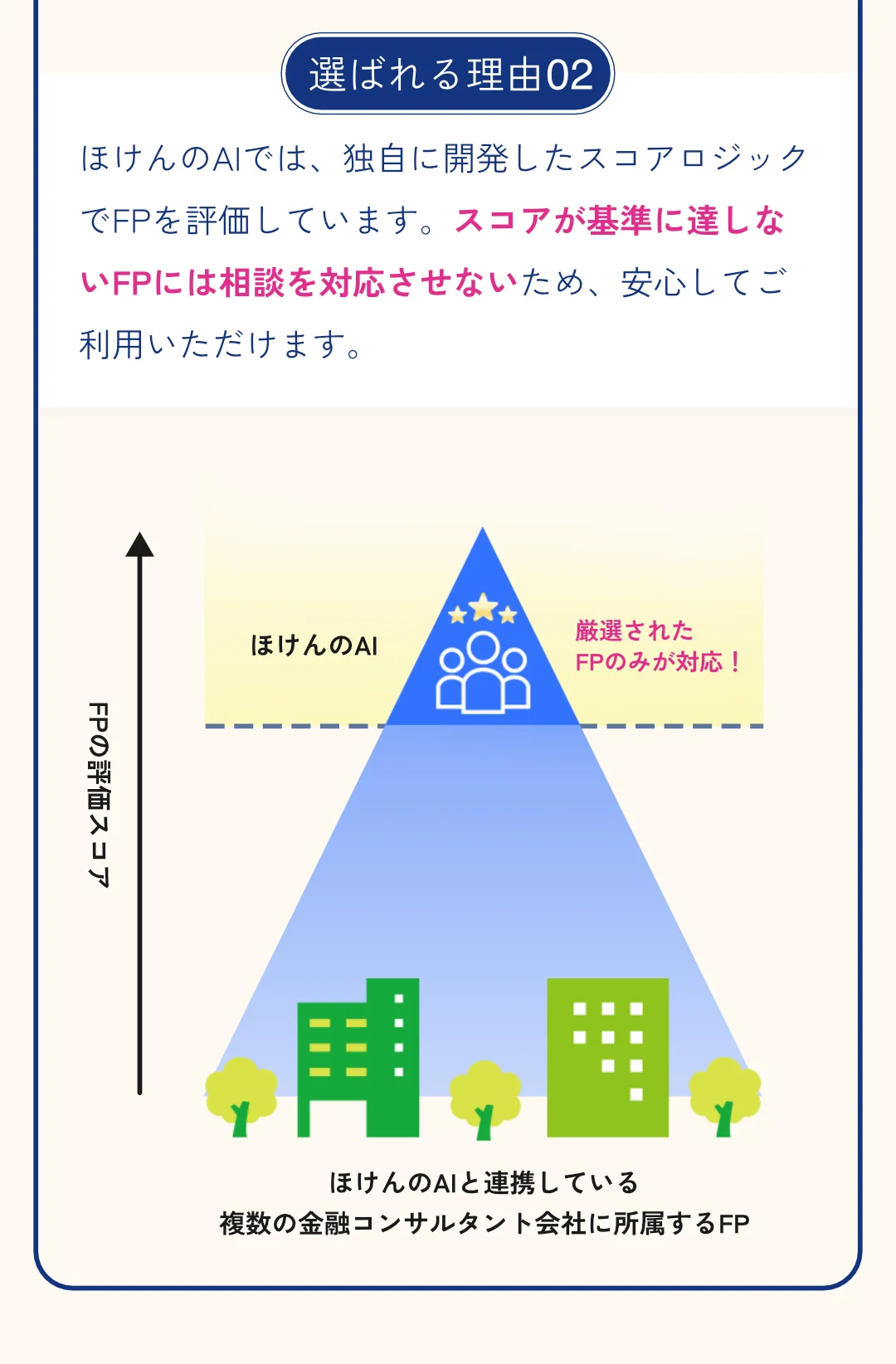

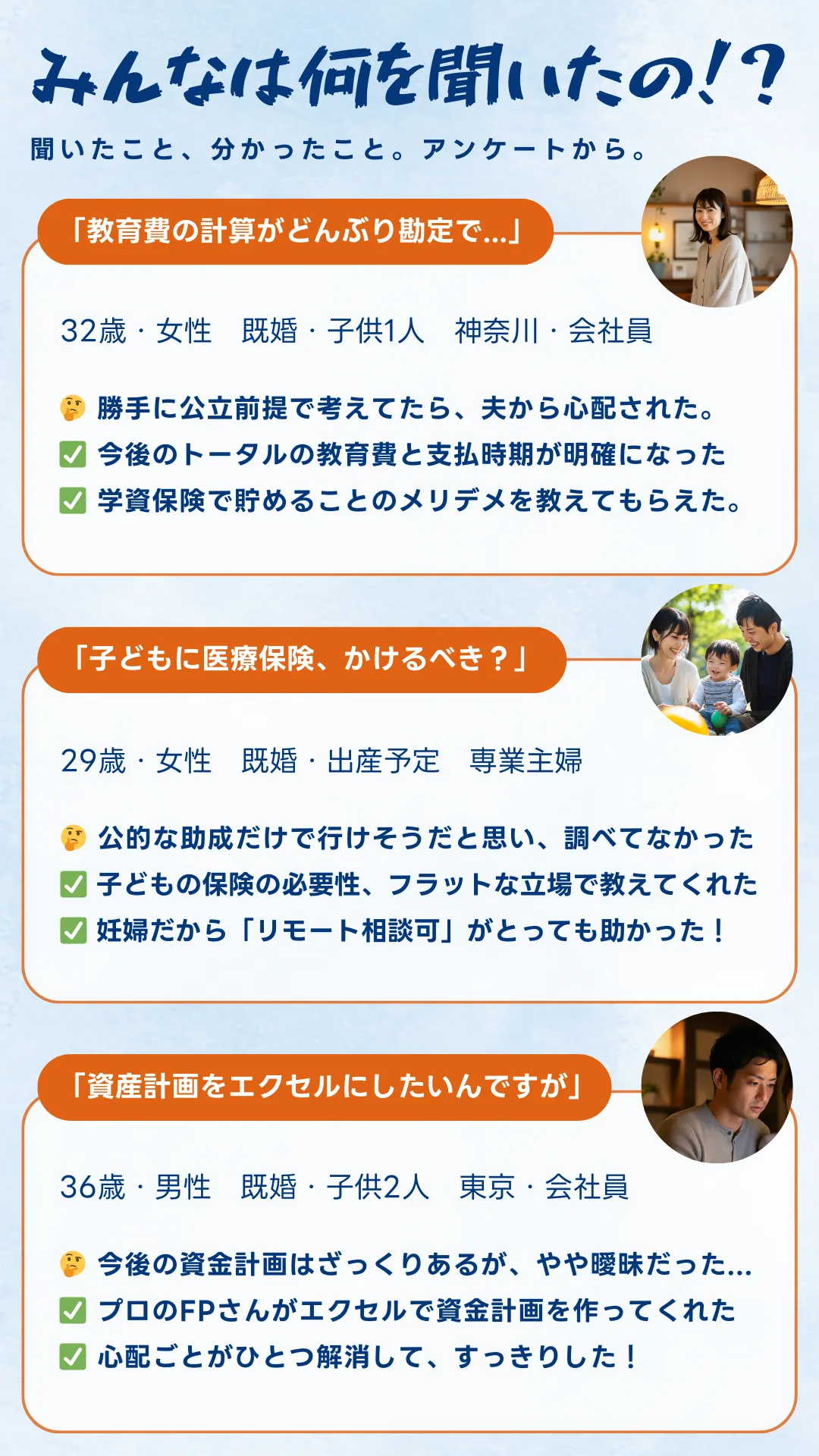

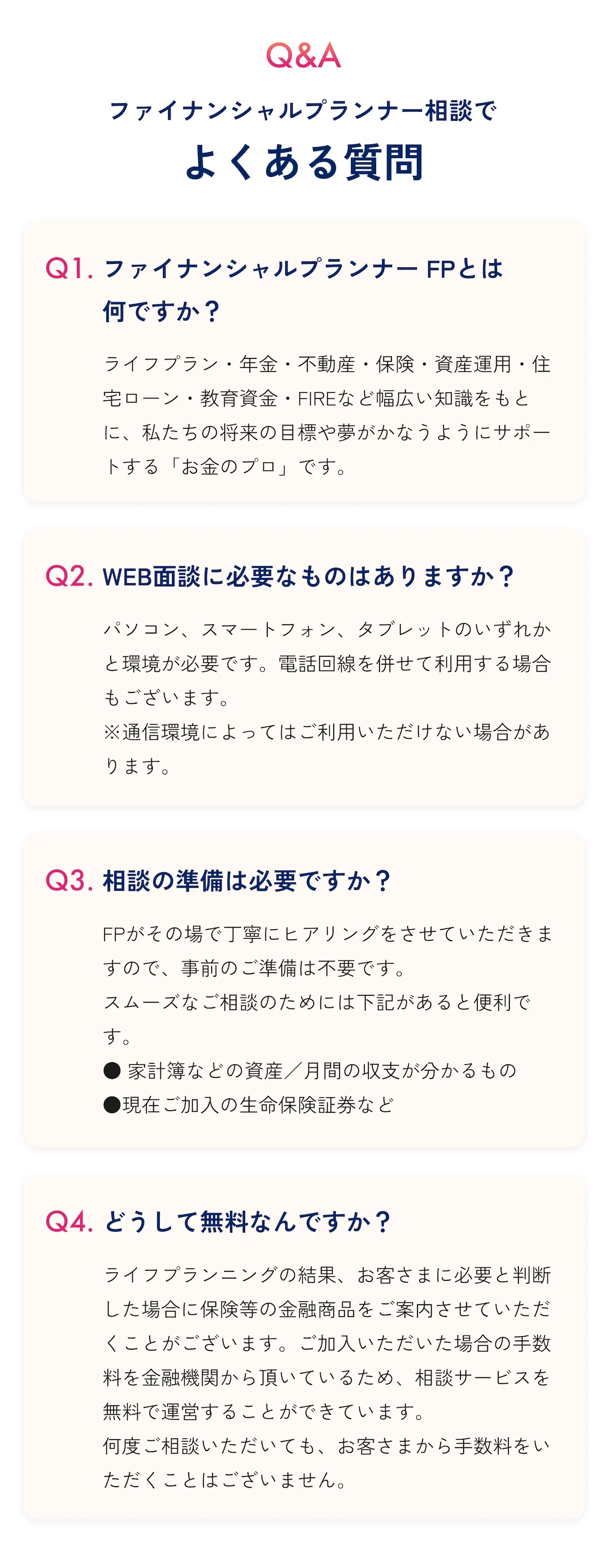

無料オンラインFP相談で“わが家専用”プランを完成

ほけんのAIのオンライン保険相談は24時間LINEで予約OK。事前に①最新の預金残高②加入保険の証券写真③年間生活費がわかるメモを準備すると初回30分で大枠設計が可能です。FPが投資・保険の両面を中立比較し、プラチナNISA正式リリース時のリバランス案まで提案。今なら相談後アンケート回答で「giftee Cafe Box」がもらえるキャンペーンも実施中です。

まとめ:重要ポイント

- 1資産凍結対策は“時間との勝負”——成年後見開始まで平均4〜6か月

- 2プラチナNISAは制度確定前でも新NISAで準備し、後から枠移行が現実的

- 3介護費月9万円を認知症保険でカバーし、投資配当で日常費用を補う二段構え

- 470代でも株式30%程度のインフレヘッジが必須、出口は定額売却で税負担を平準化

- 5無料オンラインFP相談で家計・投資・保険を統合し、制度改正にも即応できる

ぜひ無料オンライン相談を

資産凍結や介護費は“待ったなし”の家計リスクです。専門FPなら、成年後見に頼らずに資金を動かす仕組みづくりや、プラチナNISA開始後のリバランス案を個別シミュレーションで提示できます。LINE完結のオンライン相談だから移動ゼロ・何度でも無料。中立な立場で数十社の商品を比較し、わが家に最適な『攻めと守りのハイブリッド設計』を一緒に完成させませんか?

🎁今なら面談後アンケート回答でプレゼントも

関連記事一覧

【2025年8月更新】夫婦連生団信とペアローン比較|上乗せ相場と保障選び(個別相談可)

夫婦連生団信とペアローンを2025年相場で比較。上乗せ+0.18〜0.50%の負担、片側完済と世帯全額完済の保障差、住宅ローン減税・税務の論点、公的固定の夫婦連生プランまで実務で役立つ判断軸を提示。

【2025年8月更新】生命保険受取人の変更|離婚・再婚の税金と手続き実務早見表

離婚・再婚で“元配偶者に保険金”を防ぐ最新ガイド。受取人変更の法定同意(保険法45条)・受取人死亡時の扱い(46条)・解除(58条)と、税区分と非課税枠、2025年のオンライン手続き実務まで。

【2025年8月更新】生命保険の名義変更:贈与税・相続税と手続き早見表

生命保険の名義変更は非課税が原則。変更後の解約返戻金・死亡保険金で発生する相続税・贈与税・一時所得の判定、7年ルールの影響、主要手続きと注意点を2025年8月版で整理。

【2025年8月更新】医療保険入院日額はいくら|30代子育ての適正額早見表

30代子育て世帯の医療保険「入院日額」の最新相場と決め方を、2025年の制度改定を反映して解説。高額療養費・傷病手当金・食事代改定と一時金併用の実務も網羅。

【2025年8月更新】生命保険は要る?30代独身女性の判断基準|適正額早見表(個別相談可)

独身30代女性の生命保険は“最小限の死亡+医療・就業不能”が基本。葬儀費最新平均118.5万円と公的保障の限界を根拠に、状況別の適正額と設計手順を具体化。無料オンラインFP相談で最短最適化。

【2025年8月更新】がん団信と全疾病団信の違い|選び方と金利上乗せ早見表

がん団信と全疾病団信の違いを2025年8月の金利・商品動向で再点検。発動条件と上乗せ相場、負担増シミュ、審査の注意点、ワイド団信・フラット35の代替策まで実践的に整理。